Spis treści

Czym jest WIBOR?

WIBOR to jedna z wielu stawek referencyjnych na światowych rynkach finansowych. Pojęcie, które zapewne całkiem dobrze znane jest kredytobiorcom, to nic innego jak akronim pochodzący od nazwy: Warsaw Interbank Offered Rate. Jest to wysokość oprocentowania pożyczek na polskim rynku międzybankowym, wyznaczana jako średnia arytmetyczna wielkości oprocentowania podawanych przez największe banki działające w Polsce, które są uczestnikami panelu WIBOR (aktualnie jest to 10 banków).

WIBOR jest wskaźnikiem zgodnym z rozporządzeniem unijnym BMR o wskaźnikach referencyjnych, co potwierdziła Komisja Nadzoru Finansowego w grudniu 2020, wydając zezwolenie dla GPW Benchmark na działalność jako administratora wskaźników referencyjnych, w tym kluczowych wskaźników, jakim na naszym rynku jest właśnie WIBOR.

- Stagflacja - co to jest? Zjawisko coraz bardziej grozi Polsce! W co inwestować w czasach stagflacji?

- Oprocentowanie kredytu hipotecznego - stałe czy zmienne? Jakie wybrać, gdy rośnie inflacja i stopy?

Oprócz stawki WIBOR do częściej używanych na rynkach finansowych wskaźników można zaliczyć także EURIBOR, który stosowany jest w strefie euro oraz LIBOR, czyli londyński odpowiednik WIBOR-u. LIBOR wyznaczany jest dla takich walut jak dolar amerykański, funt brytyjski oraz jen japoński. Jeszcze do niedawna funkcjonowała także stawka LIBOR CHF, jednak 1 stycznia 2022 roku została wprowadzona reforma, w wyniku której wycofano lub ograniczono stosowanie części stawek LIBOR. Za sprawą reformy LIBOR CHF został zastąpiony stawką SARON, natomiast w dalszej perspektywie wszystkie stawki LIBOR mają zostać wycofane i zamienione na alternatywne wskaźniki, opierające się na realnych transakcjach. Zamiast LIBOR-u USD, GBP oraz JPY używane będą odpowiednio stawki SOFR, SONIA oraz TONA.

Rodzaje wskaźników WIBOR - WIBOR 3M, WIBOR 6M

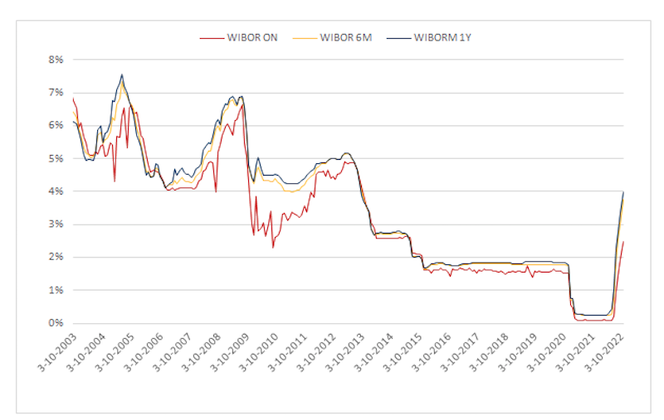

W rzeczywistości WIBOR nie jest pojedynczą stawką, a całą serią stawek, które odpowiadają różnym terminom na jakie banki pożyczają sobie pieniądze. Najszerzej znane są stawki WIBOR 3M (stawka 3 miesięczna) oraz WIBOR 6M (stawka sześciomiesięczna) i to one najczęściej widnieją w umowach kredytowych. Jednak poza nimi istnieją także inne stawki, takie jak:

- WIBOR ON (overnight - stawka na depozyt jednodniowy, począwszy od dnia zawarcia transakcji),

- WIBOR TN (tomorrow/next - stawka na depozyt jednodniowy, rozpoczynający się od następnego dnia roboczego po zawarciu transakcji),

- WIBOR 1W i 2W oraz 1M, czyli depozyty kolejno na okres jednego i dwóch tygodni oraz jednego miesiąca.

Najdłuższą istniejącą stawką WIBOR jest WIBOR 1Y, czyli depozyt na okres jednego roku.

Różne stawki WIBOR są ze sobą mocno skorelowane, a w obecnych warunkach rynkowych wraz ze zwiększeniem okresu na jaki udzielany jest depozyt, wzrasta również stawka WIBOR.

i

Jak ustalany jest WIBOR?

W założeniu autorów koncepcji ustalania stawki WIBOR, metoda ta miała służyć zagwarantowaniu, że stawka WIBOR odzwierciedla realne koszty pozyskania środków przez bank na rynku międzybankowym. Co to oznacza w rzeczywistości? Jeśli doszło do transakcji pomiędzy bankami na dany termin, to stawka transakcyjna brana jest pod uwagę przez administratora, jakim jest GBW Benchmark, przy ustalaniu fixingu stawki WIBOR w pierwszej kolejności. Natomiast jeśli w danym dniu takich transakcji nie było, wówczas brane są pod uwagę deklaracje banków, po jakie cenie gotowe byłyby udzielić depozytu innemu bankowi z grupy uczestniczącej w ustalaniu WIBORU.

Należy pamiętać, że mimo iż w takiej sytuacji stawka WIBOR oparta jest na stawkach, po których nie doszło do zawarcia transakcji, jest ona wiążąca dla danego banku i oznacza jego gotowość do zawarcia transakcji z innym bankiem z panelu banków uczestniczących w ustalaniu stawek WIBOR.

Stawki WIBOR ustalane są codziennie o godzinie 11.00 w wyniku fixingu. Wyjątkiem od tej zasady są jednodniowe stawki WIBOR ON oraz WIBOR TN, które ustalane są w analogiczny sposób, lecz o godzinie 17.00. Dane do jego ustalania przekazuje administratorowi stawki 10 banków, stosując powyższą kaskadę - stawka transakcyjna w pierwszej kolejności, a w przypadku jej braku – stawka deklaratywna. Następnie administrator uśrednia wszystkie podane stawki po odrzuceniu skrajnych wartości.

Od czego zależy WIBOR?

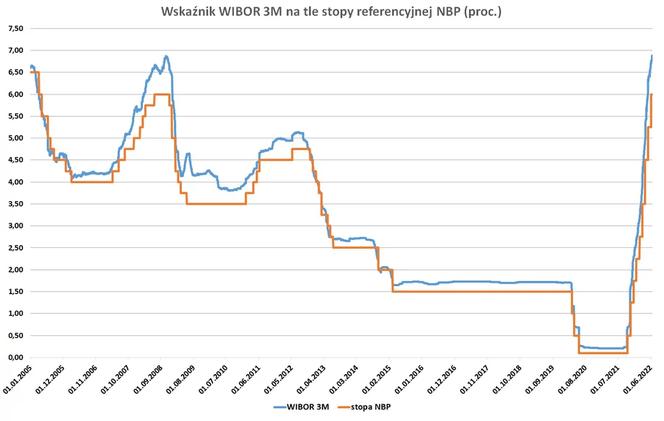

Kluczowymi czynnikami determinującymi wysokość stawki WIBOR jest aktualny poziom głównej stopy procentowej NBP, polityka pieniężna realizowana przez bank centralny, której celem jest zapewnienie stabilności cen towarów i usług a co za tym idzie – inflacji na zakładanym poziomie. Z reguły wskaźnik WIBOR jest silnie skorelowany ze stopami NBP.

Dodatkowo, na poziom stawek WIBOR wpływ wywierają oczekiwania inflacyjne banków komercyjnych. Banki antycypując wzrost inflacji, spodziewają się przyszłych podwyżek podstawowych stóp procentowych NBP, przez co rośnie deklarowane przez nie oprocentowanie kredytów i depozytów na rynku międzybankowym, zwłaszcza na długie terminy. Jest to widoczne przede wszystkim na stawkach WIBOR-owych 3, 6 i 12 miesięcznych.

WIBOR zależy także od popytu na pieniądz na krajowym rynku finansowym. W przypadku gdy popyt na pieniądz na rynku jest wysoki, cena pozyskania środków rośnie, co w konsekwencji oznacza wzrost oprocentowania kredytów i pożyczek, zaciąganych i udzielanych przez banki komercyjne klientom.

Jak WIBOR wpływa na wysokość rat kredytów?

Wiele polskich gospodarstw domowych i przedsiębiorców zmiany wysokości WIBOR-u odczuwa w sposób bardziej bezpośredni niż poziom inflacji czy sytuację gospodarczą w kraju. O stawkę WIBOR, w szczególności WIBOR 1M oraz WIBOR 3M oparta jest znaczna część umów leasingowych, jak również oprocentowanie obligacji korporacyjnych. Przede wszystkim jednak, stawki WIBOR w terminach 3 i 6 miesięcznych są podstawą do wyznaczania oprocentowania dla zdecydowanej większości umów kredytowych, opartych o zmienną stopę, w szczególności kredytów hipotecznych.

Aby zrozumieć znaczenie stawki WIBOR dla portfela kredytów hipotecznych w Polsce, wystarczy spojrzeć na liczby. Według ogólnopolskiego raportu o kredytach mieszkaniowych i cenach transakcyjnych publikowanego przez Centrum AMRON i Związek Banków Polskich, spośród ponad 256 tys. kredytów hipotecznych udzielonych Polakom w 2021 roku, prawie 95% tych kredytów opartych jest na zmiennej stawce (WIBOR 3 lub 6 miesięczny), a zaledwie 16 tys., czyli ok. 5%, było opartych o stałą stopę. Warto zauważyć, że kredyt na stałą stopę, tak naprawdę nie oznacza, iż stawka referencyjna do naliczania odsetek będzie stała przez cały okres trwania kredytu, ale że nie zmieni się ona jedynie przez kilka lat (z reguły od pięciu do siedmiu). W obecnej sytuacji rosnących stóp procentowych na rynku pojawiły się nowe produkty, takie jak kredyty hipoteczne, które oferują stałą stopą referencyjną nawet przez 10 lat.

Warto również zauważyć, że na tle krajów europejskich Polska jest raczej wyjątkiem w kwestii niepopularności kredytów hipotecznych o stałym oprocentowaniu. Przykładowo, z danych przedstawionych przez Europejską Federację Kredytu Hipotecznego za trzeci kwartał 2021 roku wynika, iż prawie 85% kredytów hipotecznych udzielonych w tym czasie w Belgii opartych było o stałą stopę referencyjną obowiązującą przez ponad 10 lat. Natomiast w Danii odsetek ten wynosił 61%, a w Holandii i Niemczech prawie 50%.

Poziom stawki WIBOR

Stawka WIBOR nie jest ustalana przez Radę Polityki Pieniężnej, jednak jej aktualny poziom zależy od głównej stopy NBP. Ta z kolei ustalana jest w odniesieniu do aktualnej kondycji gospodarki a przede wszystkim do aktualnego poziomu inflacji, jak również jej projekcji na następne kilka kwartałów. W warunkach wysokiej inflacji konieczne jest podniesienie stóp procentowych, celem schłodzenia gospodarki poprzez ściągnięcie z rynku nadmiaru gotówki. Z kolei, kiedy nie widać zagrożenia inflacją, możliwe jest obniżenie stóp procentowych, co stymuluje rozwój gospodarki poprzez zwiększenie popytu na towary, dzięki obniżeniu kosztu pieniądza czego konsekwencją może być zwiększenie ilości zaciąganych kredytów.

WIBOR a inflacja - dane historyczne

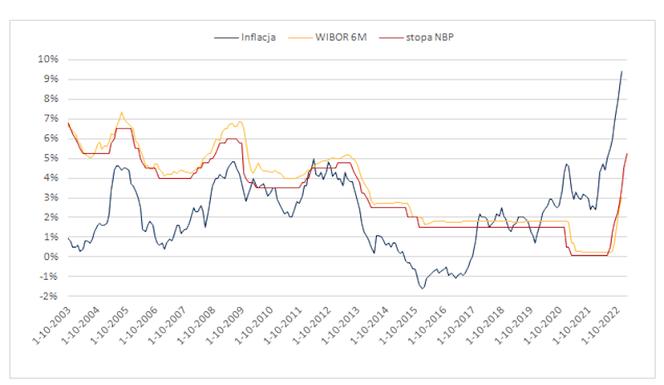

Współzależność głównej stopy NBP, aktualnego poziomu inflacji oraz stawek WIBOR została przedstawiona na wykresie poniżej.

i

Można zauważyć bardzo wysoką korelację głównej stopy NBP oraz WIBOR-u, a także reakcje RPP, która podnosiła stopy procentowe w okresach podwyższonej inflacji. Stawka WIBOR przeważnie nieco wyprzedza zmiany głównej stopy NBP, ponieważ odzwierciedla oczekiwania banków co do przyszłych wartości inflacji oraz stóp procentowych NBP. Widać także, że w ciągu ostatnich 20 lat zarówno główna stopa NBP, jak i sześciomiesięczny WIBOR znacznie przekraczały poziom inflacji.

Aktualnie nastąpiło odwrócenie tej sytuacji i mimo dynamicznych podwyżek wprowadzanych w ostatnich kilku kwartałach przez Radę Polityki Pieniężnej (RPP), WIBOR nadal jest zdecydowanie poniżej poziomu inflacji. Oznacza to, że mimo rosnących rat kredytów wyrażonych nominalnie, ich realna wartość może być niższa.

Aktualny poziom stawki WIBOR

Aktualnie stawka WIBOR waha się od 5% w przypadku najkrótszych okresów do niemalże 7% w przypadku terminów 6 czy 12 miesięcznych. W ciągu ostatnich kilku miesięcy stawka WIBOR wzrosła bardzo dynamicznie, podczas gdy pod koniec sierpnia ubiegłego roku utrzymywała się na rekordowo niskim poziomie 0,25%. Spowodowane jest to wprowadzanymi przez RPP podwyżkami głównej stopy NBP, które z poziomu 0,1%, od października 2021 roku wzrosły do poziomu 6% w czerwcu br.

- Pomoc od państwa w spłacie kredytu hipotecznego 2022

- Wakacje kredytowe 2022 i 2023. Od kiedy i dla kogo?

i

Prognozy stawki WIBOR

Dla kredytobiorców, którzy płacą raty odsetkowe zależne od wysokości WIBOR-u ekonomiści nie mają pomyślnych prognoz. Pomimo, iż w ostatnich miesiącach podstawowe stopy NBP zostały podniesione przez Radę Polityki Pieniężnej osiem razy z rzędu, a ich poziom jest najwyższy od 2008 roku oczekiwane są kolejne podwyżki stóp NBP, które konsekwentnie spowodują dalszy wzrost stawek WIBOR. Znacząca większość prognoz przygotowywanych przez zespoły analiz makroekonomicznych polskich banków zakłada, iż główna stopa NBP osiągnie maksymalną wysokość na poziomie ok. 6,5%-7% w lipcu lub w trzecim kwartale bieżącego roku. Natomiast, według szacunków bardziej pesymistycznych, co do projekcji inflacji, stopa referencyjna NBP może przekroczyć nawet 8% w czwartym kwartale bieżącego roku. Patrząc na dotychczasowe zachowanie WIBOR-u można założyć, że przy takim rozwoju sytuacji WIBOR 3 i 6 miesięczny może osiągnąć poziom dwucyfrowy, po raz pierwszy od ponad 20 lat.

- Rata kredytu hipotecznego - dlaczego rośnie? Jak działają WIBOR i stopy procentowe

- Nadpłata kredytu hipotecznego - czy warto nadpłacić kredyt w obecnej sytuacji?

Co zamiast WIBOR-u?

Decyzje RPP i dynamiczny wzrost głównej stopy NBP w ostatnim czasie spowodował szeroką dyskusję na temat samego mechanizmu ustalania stawek WIBOR, jak również ich wysokości, przekładającej się na poziom oprocentowania kredytów i wysokości rat płaconych przez konsumentów, posiadających zwłaszcza kredyty hipoteczne. Mimo tak dynamicznego wzrostu stopy referencyjnej, pozostaje ona wciąż znacznie poniżej poziomu inflacji, co powoduje, że makroekonomiści oceniają, iż stopa referencyjna NBP może dalej rosnąć. Przy obecnie stosowanym mechanizmie ustalania stawek WIBOR może oznaczać kontynuację ich wzrostu.

Pod koniec kwietnia, rząd zapowiedział czteropunktowy plan wsparcia dla Polaków szczególnie dotkniętych podwyżkami stóp procentowych z powodu zaciągniętych mieszkaniowych kredytów hipotecznych. Plan ten zakłada wprowadzenie alternatywnej stawki referencyjnej, która byłaby nową podstawą do wyznaczania min. oprocentowania kredytów zamiast dotychczas stosowanej stopy WIBOR. Warto zauważyć, że dyskusja o modyfikacji lub nawet zastąpieniu WIBOR-u przez stawkę alternatywną rozpoczęła się już kilka lat temu w związku z Rozporządzeniem Parlamentu Europejskiego i Rady (UE) 2016/1011 z dnia 8 czerwca 2016 r., dotyczącym indeksów stosowanych jako wskaźniki referencyjne (BMR).

Rozporządzenie, znane także jako Reforma BMR, zaczęło obowiązywać na terenie Unii Europejskiej 1 stycznia 2018 roku. Wprowadzenie Reformy była próbą określenia właściwego sposobu ustalania tego rodzaju wskaźników stóp procentowych.

Nowe przepisy stanowią, iż wyznaczanie wskaźników referencyjnych powinno odbywać się na podstawie przejrzystej metody, najlepiej z uwzględnieniem oprocentowania rzeczywistych transakcji przeprowadzanych na rynku niezabezpieczonych depozytów międzybankowych.

Zgodnie z zawartą w Rozporządzeniu konstatacją, rzeczywiste stopy transakcyjne odzwierciedlają realia gospodarcze poszczególnych rynków w sposób bardziej wiarygodny niż stopy deklaratywne. Stopy rzeczywiste o krótkich terminach, np. overnight (lokata jednodniowa), nie uwzględniają szacunków banków komercyjnych dotyczących wysokości inflacji czy ryzyka płynności terminowej na rynku międzybankowym. Dodatkowym wyzwaniem jest to, że skala transakcji na rynku finansowym znacząco spadła po kryzysie finansowym 2008 roku, który przetoczył się przez rynki Europy Zachodniej i Stanów Zjednoczonych.

Komisja Nadzoru Finansowego oznajmiła w komunikacie z dnia 25.04.2022 r., iż pozytywnie ocenia przedstawiony przez Prezesa Rady Ministrów plan dotyczący wsparcia kredytobiorców posiadających hipoteczne kredyty mieszkaniowe. Dodatkowo, Komisja uznała konieczność przyspieszenia prowadzonych prac nad nowym wskaźnikiem referencyjnym, który miałby być oparty o stopę transakcyjną overnight i który będzie wyznaczany zgodnie z nowymi standardami.

GPW Benchmark - administrator WIBOR-u przygotował propozycję trzech indeksów dla rynku stopy procentowej, które mogą zastąpić dotychczasowe wskaźniki. Są to:

- Warszawski Indeks Rynku Finansowego – WIRF,

- Warszawski Indeks Rynku Depozytowego - WIRD,

- Warsaw Repo Rate - WRR.

Czy WIBOR zastąpi WIRF?

20 czerwca rozpoczął się II Kongres Wskaźników Referencyjnych Stopy Procentowej. Na spotkaniu przedstawiono wyniki konsultacji publicznych, które spółka ta przeprowadziła w sprawie zamiennika WIBOR. Sektor bankowy jako zamiennik dla WIBOR-u wskazuje Warszawski Indeks Rynku Finansowego (WIRF). Ten wskaźnik na razie wygrywa.

Jednak sama GPW Benchmark wskazała jako możliwy zamiennik dla WIBOR-u na Warszawski Indeks Rynku Depozytowego (WIRD). Ten wskaźnik poza depozytami sektora finansowego (jak to jest w przypadku WIRF) bierze dodatkowo pod uwagę także oprocentowanie depozytów przedsiębiorstw. GPW Benchmark jako możliwy wskazała też Warsaw Repo Rate (WRR, opracowywany na podstawie transakcji warunkowych, czyli repo i buy-sell-back, zawieranych przez podmioty przekazujące dane z instytucjami finansowymi).

Instytucje udzielające odpowiedzi w ramach konsultacji publicznych wskazały, że w przypadku WIRF cenią sobie m.in. zasób informacji mierzonych wolumenem transakcji (24% odpowiedzi), podobieństwo rynku referencyjnego do tego, który był mierzony przy liczeniu WIBID i WIBOR (23% odpowiedzi) oraz adekwatność i strukturę rynku referencyjnego dla indeksu, czyli jego cechy pozwalające stwierdzić jego trwałość i stabilność (24% odpowiedzi) - powiedziała Aleksandra Bluj, wiceprezes GPW Benchmark.

Przypomnijmy, że rząd chce, aby banki wprowadziły nowy wskaźnik z początkiem przyszłego roku. Jeśli to się nie uda, zostanie narzucona inna stawka, czyli Polonia obliczana przez Narodowy Bank Polski. Eksperci zwracają uwagę, że data 1 stycznia 2023 r. jako moment zastąpienia WIBOR-u innym wskaźnikiem jest trudna do utrzymania, bo do tej zmiany nie będą przygotowane instytucje finansowe, które np. dokonują rozliczeń transakcji na instrumentach pochodnych.