Przeciwdziałanie zatorom płatniczym nie jest łatwe w praktyce. Zjawisko to w Polsce nie zmniejsza swojej skali, mimo funkcjonowania od 1 stycznia 2020 przepisów ustawy o zatorach płatniczych. Przeciwdziałanie zatorom płatniczym to podstawa w prowadzeniu firmy, bo to zapewnia jej płynność finansową. W przypadku opóźnień w płatnościach faktur warto dochodzić swoich praw – przypominać się, korzystać z usług specjalistów czy nowych rozwiązań oferowanych przez prawo.

- Kiedy wierzytelność, a kiedy dług?

- Czy nowa ustawa zmniejszyła zatory płatnicze?

- Jak odzyskać pieniądze od niesolidnego wykonawcy

Przeciwdziałanie zatorom płatniczym – ustawa

Ustawa o zmianie niektórych ustaw w celu ograniczenia zatorów płatniczych (Dz.U.2019.1649) obowiązuje od 1 stycznia 2020. Wprowadza ona zapisy korzystne dla firm, które mają problemy ze ściągnięciem swoich należności oraz jest swego rodzaju straszakiem dla firm, które nie płacą w terminie. Ustawa wprowadziła:

- skrócenia terminów zapłaty – instytucje publiczne muszą regulować swoje należności w 30 dni. W przypadku płatności dla firm mikro, małych lub średnich firmy, gdy ich dłużnikiem jest większy kontrahent, termin płatności ustalony w umowie nie może przekroczyć 60 dni;

- możliwość odstąpienia od umowy lub jej wypowiedzenie w przypadku zatorów, gdy ustalony termin zapłaty przekracza 120 dni – UOKiK może reagować w przypadku, kiedy suma zaległych świadczeń pieniężnych przedsiębiorcy w ciągu 3 kolejnych miesięcy wyniesie co najmniej 5 mln zł (ten próg obowiązuje do roku 2021, po czym zostanie obniżony do zaległości w wysokości 2 mln zł);

- uprawnień dla prezesa UOKiK do karania firm generujących największe zatory,

- obowiązku dla największych firm (których dochód przekracza rocznie 50 mln euro) do składania raportów o swoich praktykach płatniczych;

- ulgi na złe długi w PIT i CIT (na wzór tej w VAT) – wierzyciel, który nie otrzyma zapłaty w ciągu 90 dni od upływu terminu określonego w umowie lub na fakturze, może pomniejszyć podstawę opodatkowania o kwotę wierzytelności, z kolei dłużnik ma obowiązek podniesienia podstawy opodatkowania o kwotę, której nie zapłacił;

- wzrosła wysokość ustawowych odsetek, jakich może domagać się przedsiębiorca, jeżeli druga strona nie płaci terminowo za towary lub usługi, odsetki ustawowe za opóźnienia w transakcjach handlowych wzrosły do poziomu 11,5% (chodzi o to, by kredytowanie się kosztem firm było droższe niż uzyskanie pieniędzy np. z kredytu komercyjnego).

Warto tu dodać, że Prezes UOKiK w roku 2020 wszczął 100 postepowań przeciwko firmom zalegającym z płatnościami.

Poniżej przedstawimy zasady i sposoby, którymi należy kierować się w działalności firmy by przeciwdziałać zatorom płatniczym, a jak już się zdarzyły, to jak odzyskać należności.

Przeciwdziałanie zatorom płatniczym a standardy biznesowe

Przede wszystkim trzeba pilnować wszystkich terminów płatności. Tuż przed końcem terminu płatności dobrze jest skontaktować się z księgowością swojego kontrahenta, by dowiedzieć się, jak wygląda sytuacja z przelewem. Pokazujemy, że nie damy zapomnieć o naszej fakturze i nie odpuścimy tej sprawy. Informujemy partnera, że również mamy zobowiązania i będziemy wdzięczni za uczciwą odpowiedź, czy możemy liczyć na przelew zgodnie z terminem płatności. Klientowi będzie trudniej nie zapłacić, jeśli kilka dni wcześniej obiecał płatność. Kolejny raz kontaktujemy się z kontrahentem po terminie płatności.

Jeśli po takiej interwencji dostaliśmy zapłatę – dziękujemy za współpracę, pokazujemy, że doceniamy rzetelność kontrahenta. Natomiast gdy klient obiecał płatność, a pieniędzy nie ma do 7 dni po terminie płatności, kontaktujemy się by dowiedzieć się, co się dzieje. Jeśli ponownie otrzymujemy obietnicę, że na przykład zapłaci za tydzień i przeprasza, informujemy go, że o ile po tym czasie nie będzie pieniędzy będziemy zmuszeni podjąć kroki w celu ich odzyskania. Są przecież takie narzędzia jak giełdy wierzytelności, możemy też przekazać dług do windykacji. Sprawę stawiamy uczciwie, by potem klient nie miał pretensji i twierdził, że o niczym nie wiedział. Trzymamy się więc zasady, że gdy tylko kontrahent spóźnia się z płatnością, zaczynamy działać zdecydowanie, bo przecież walczymy o pieniądze swoje i firmy, a zatory płatnicze mogą ją zniszczyć.

Egzekwowanie należności to obowiązek, czyli windykacja

Trzeba egzekwować należne płatności, bez względu na to, jak to wpłynie na relacje z klientem. Musimy pamiętać, że kredyt w banku kosztuje. Jeśli ktoś nam nie płaci w terminie, średnio miesięcznie kosztuje to 1,5% wartości faktury. Urzędu Skarbowego też nie interesuje tłumaczenie, że „klient mi nie zapłacił”. Prawo jest skonstruowane tak, że podatki należy płacić. Tak samo składki na ZUS. Jeśli uznamy, że lepiej zbankrutować zamiast pogorszyć relacje z klientem, to nie róbmy nic. Jeśli jednak przedkładamy dobro swojej firmy nad relacje z wierzycielem, jak najszybciej przekażmy sprawę profesjonalnej firmie windykacyjnej lub samodzielnie skierujmy sprawę do sądu. Złota zasada windykacji mówi o tym, że im szybciej kierujemy sprawę do tzw. „twardej” windykacji, tym większa szansa na odzyskanie pieniędzy.

Trzeba być konsekwentnym – jeśli na coś umawiamy się z klientem, a on nie dotrzymuje zobowiązania, niezłomnie wykonujemy to, o czym informowaliśmy w przypadku braku spłaty. Czyli w określonym terminie wystawiamy na przykład zaproszenie do negocjacji w sprawie sprzedaży tej wierzytelności na giełdzie długów. Klient przekona się wtedy, że robisz to co mówisz. Jeśli wystawienie wierzytelności na giełdzie długów nie zmotywują go do spłaty, kierujemy sprawę do sądu.

Dobrym sposobem jest skorzystanie z usług firm windykacyjnych. Specjaliści komunikują się z dłużnikiem, a także ustalają z nim wygodną dla niego formę spłaty. Tym samym ich działania mają o wiele większą skuteczność niż przypominanie o zapłacie ze strony przedsiębiorcy. Jest to coraz bardziej popularna forma odzyskiwania swoich należności.

Ustawa z 6 grudnia 2018 o Krajowym Rejestrze Zadłużonych wskazywała uruchomienie tego przedsięwzięcia od 1 grudnia 2020, ale przesunięto ten termin na 1 lipca 2021. W KRZ znajdą się informacje dotyczące m.in:

- osób fizycznych, prawnych oraz firm, wobec których są lub były prowadzone postępowania restrukturyzacyjne, upadłościowe lub wtórne postępowania upadłościowe;

- przedsiębiorców, wobec których jest lub było prowadzone postępowanie o orzeczenie zakazu prowadzenia działalności gospodarczej oraz pełnienia funkcji w organach nadzorczych i zarządczych;

- wspólników osobowych spółek handlowych (tylko ci, którzy ponoszą odpowiedzialność za zobowiązania spółki bez ograniczenia całym swoim majątkiem), o ile została ogłoszona upadłość konsumencka, wszczęto wtórne postępowanie upadłościowe wobec spółki lub został oddalony ich wniosek o ogłoszenie upadłości spółki;

- osób fizycznych, prawnych oraz firm, wobec których umorzono postępowanie egzekucyjne z uwagi na fakt, że z egzekucji nie uzyska się sumy wyższej od kosztów egzekucyjnych;

- dłużników alimentacyjnych - wobec których toczy się egzekucja świadczeń alimentacyjnych oraz egzekucja należności budżetu państwa powstałych z tytułu świadczenia wypłacanego w przypadku bezskuteczności egzekucji alimentów (mają być wpisywani do rejestru jeżeli będą zalegać ze spłatą przez okres dłuższy niż 3 miesiące).

Do informacji w KRZ dostęp będzie bezpłatny, a podstawowymi narzędziami do wyszukiwania danych ujawnionych w rejestrze będą: PESEL, numer identyfikacji podatkowej (NIP) albo sygnatura akt sprawy.

Przeciwdziałanie zatorom płatniczym, czyli sprawdzamy kontrahenta

Firmy nie regulują swoich należności, bo są nierzetelne albo nie mają z czego. Ta pierwsza grupa pozwala sobie na takie praktyki, bo czuje się bezkarna. Ustaliliśmy jednak, że prawo dostarcza narzędzi do odzyskania pieniędzy, ale dobrze jest pomyśleć o zabezpieczeniu się przed kłopotami, zanim podejmiemy współpracę z jakąś firmą. W tym obszarze też są dostępne odpowiednie narzędzia i usługi, czyli platformy dostarczające informacji o nierzetelnych firmach (tzw. wywiadownie gospodarcze). Zanim Krajowy Rejestr Zadłużonych zgromadzi bazę informacji, do dyspozycji są przecież rejestry komercyjne.

Pierwsze polskie biuro informacji gospodarczej, czyli Krajowy Rejestr Długów Biuro Informacji Gospodarczej Spółka Akcyjna (KRD), działa od 2003 roku. Firma zbiera i udostępnia dane o sytuacji finansowej konsumentów oraz firm, zarówno dużych koncernów jak i małych przedsiębiorstw. Jak podaje KRD BIG SA, z jego bazy pobrano 257 896 165 raportów, a klienci odzyskali 99 530 951 499 zł. W bazach KRD można nie tylko sprawdzić firmę (kontrahenta lub dłużnika), ale również dopisać firmę zalegającą z płatnościami. A budownictwo i powiązane z nim branże nie są wolne od tego zjawiska. Pod względem liczby upadłości w 2020, budownictwo znalazło się na trzecim miejscu, po handlu i przemyśle. Spośród firm, które w zeszłym roku ogłosiły bankructwo, ponad 13% to firmy budowlane.

Jak wynika z danych KRD, zadłużenie branży budowlanej wzrosło od stycznia 2020 do lutego 2021 o 14% proc. i wynosi obecnie 1,36 mld zł. Zwiększyła się również liczba dłużników notowanych w bazie KRD. Na koniec lutego było ich ponad 33 tysiące. Każdy z nich miał średnio ok. 41 tys. zł nieuregulowanych zaległości. Blisko 78% przedsiębiorstw budowlanych przyznaje, że powodem tego, że same nie płacą w terminie, są opóźnienia w płatnościach ze strony ich klientów.

Weryfikowanie wiarygodności płatniczej ich kontrahentów, czyli sprawdzenie kto jest naprawdę zadłużony a dla kogo jest to tylko wymówka, może nie wystarczyć, bo jak się okazuje, większość dłużników to najczęściej stali partnerzy (dotyczy to szczególnie hurtowni budowlanych). Eksperci KRD zalecają stały monitoring kontrahentów, by móc zareagować w odpowiednim momencie, a nie wtedy, gdy z powodu niezapłaconych faktur firma staje się niewypłacalna.

– Problemem polskich przedsiębiorców jest to, że zbyt długo czekają z podjęciem jakichkolwiek działań. Szukają pomocy, by poradzić sobie z niewypłacalnymi kontrahentami, kiedy ci zwlekają z zapłatą miesiąc, trzy, a nie rzadko i pół roku. Prawda jest taka, że statystycznie z każdym tygodniem szanse na odzyskanie środków maleją – komentuje ekspert Intrum.

W obszarze informacji o dłużnikach specjalizują się też m.in.: BIG SA (90,3 mln informacji gospodarczych, od 2014 zebranych 143 mln raportów finansowych, 57% klientów odzyskało swoje należności), Długi.info (firma rozwiązała problemy 2 138 000 różnych długów, na giełdzie długów ich kwota osiągnęła wartość 23,684 mld zł).

Budowa, to skomplikowany proces, który realizuje wiele firm. Niewypłacalność przywołanej hurtowni budowlanej może przełożyć się również na problemy generalnych wykonawców, którzy na każdej budowie mają przynajmniej kilkuset podwykonawców. Wystarczy, żeby w tej układance zabrakło jednego istotnego elementu i cały łańcuch się rwie. Najlepiej do tego nie dopuścić.

Przedpłaty i gwarancje bankowe w walce z zatorami płatniczymi

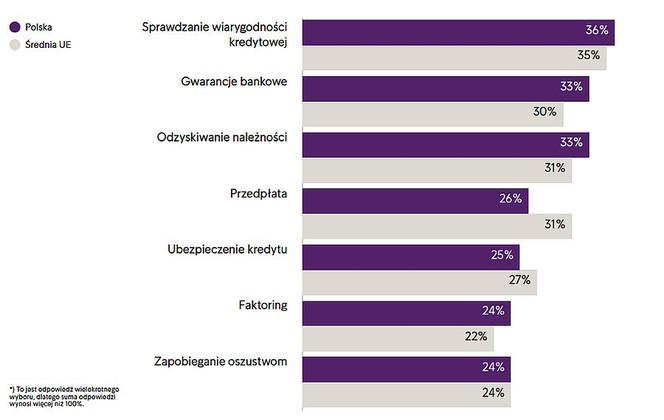

Wcześniej wskazaliśmy, że narzędziami przeciwdziałającymi zatorom płatniczym jest sprawdzanie wiarygodności partnera, monitoring płatności i windykacja należności. Eksperci wskazują także w tym obszarze na skuteczność stosowania gwarancji bankowych czy wymagania przedpłaty.

- Przedpłata

Wymaganie przedpłaty, czyli jakiejś części umówionej kwoty, od kontrahenta za towary czy usługi, które dopiero mają być dostarczone nie jest nowym rozwiązaniem i warto z niej korzystać. Firma minimalizuje w ten sposób ryzyko narażenia się na pogorszenie płynności finansowej, lepiej bowiem uzyskać nawet tylko część należnych środków od razu, niż potem czekać tygodniami na zapłatę całości. Stosowanie przedpłaty jest szczególnie istotne w przypadku firm, które produkują wyroby na zamówienie (albo działające w tzw. niszy), których sprzedaż innemu klientowi byłaby niemożliwa z różnych względów i dlatego naraziłaby się na straty finansowe. Przedpłata jest również stosowana np. na zakup materiałów (np. materiałów budowlanych) niezbędnych do wykonania zlecenia.

- Gwarancja bankowa

Gwarancja bankowa jest zobowiązaniem banku do zapłaty firmie określonej kwoty wskazanej w gwarancji w przypadku, gdyby jej kontrahent nie wywiązał się z obowiązku zapłaty. W takiej sytuacji pieniądze są wypłacane wierzycielowi. Oczywiście, aby było to możliwe, trzeba m.in. udokumentować istnienie należności. Jednak skorzystanie z tej opcji nie jest skomplikowane i warto wiedzieć, że dzięki niej można zabezpieczyć wierzytelności już istniejące lub przyszłe. W podobny sposób działa ubezpieczenie należności. Ubezpieczyciel sprawdza sytuację finansową partnera biznesowego i na podstawie tej analizy ustala sumę, do której zapewni ochronę polegającą na zobowiązaniu się do wypłaty odszkodowania w przypadku niewypłacalności kontrahenta.

i

Przeciwdziałanie zatorom płatniczym to głównie konsekwencja w działaniu i pokazywanie dłużnikom, że ich praktyki zatrzymywania płatności w dłuższej perspektywie nie opłacają się. Takim firmom będzie trudno znaleźć partnerów, tym bardziej, że listy dłużników są publicznie dostępne, a fakt ten nie jest pozytywny dla wizerunku żadnej firmy.