Partnerstwo publiczno-prywatne

&bpl; Budowa autostrad, parkingów, obiektów użyteczności publicznej, obiektów sportowych.

&bpl; Niestabilność systemu podatkowego (częste nowelizacje prawa podatkowego, zmienne interpretacje organów podatkowych w podobnym stanie faktycznym).

&bpl; Brak odpowiednich regpacji podatkowych dla partnerstwa publiczno-prywatnego.

Partner prywatny: realizacja przedsięwzięcia za wynagrodzeniem oraz poniesienia w całości albo w części wydatków na jego realizację lub poniesienia ich przez osobę trzecią.

Podmiot publiczny: współdziała w osiągnięciu celu przedsięwzięcia, w szczególności poprzez wniesienie wkładu własnego.

Wniesienie wkładu własnego w postaci składnika majątkowego może nastąpić m. in. w drodze sprzedaży, użyczenia, użytkowania, najmu albo dzierżawy.

Umowa może przewidywać, że podmiot publiczny i partner prywatny założą spółkę kapitałową, spółkę komandytową lub komandytowo-akcyjną.

i

Organy publiczne a VAT

Organów władzy publicznej oraz urzędów obsługujących te organy w zakresie realizowanych zadań, nałożonych odrębnymi przepisami prawa, dla realizacji których zostały one powołane, z wyłączeniem czynności wykonywanych na podstawie umów cywilnoprawnych nie uznaje się za podatników VAT.

Zwolnieniu z podatku VAT podlegają czynności związane z wykonywaniem zadań publicznych nałożonych odrębnymi przepisami, wykonywane w imieniu własnym i na własną odpowiedzialność przez JST, z wyłączeniem czynności wykonywanych na podstawie zawartych umów cywilnoprawnych (art. 12 ust. 1 pkt 12 rozporządzenia wykonawczego do ustawy VAT).

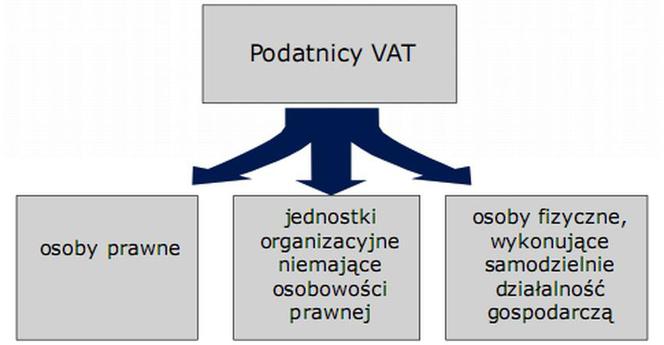

Podatnikami VAT są podmioty publiczne, które:

• posiadają wyodrębnienie organizacyjno–prawne,

• prowadzą działalność gospodarczą,

• działalność ta wykracza poza wykonywanie zadań nałożonych ustawami lub też prowadzona jest na podstawie umowy cywilnoprawnej – np. umowy dzierżawy lub najmu.

Organy publiczne a CIT

Zwolnione z CIT są:

• Skarb Państwa,

• jednostki budżetowe,

• fundusze celowe,

• jednostki samorządu terytorialnego w zakresie dochodów określonych w przepisach ustawy o dochodach jednostek samorządu terytorialnego

Wyłączenie z przychodów:

• wartości otrzymanych rzeczy lub praw przekazanych nieodpłatnie przez partnera prywatnego lub spółkę na rzecz podmiotu publicznego,

• nominalnej wartości udziałów (akcji) objętych w zamian za wniesiony wkład niepieniężny do spółki kapitałowej,

• przychodów uzyskiwanych z tytułu nieodpłatnego udostępniania nieruchomości na rzecz partnera prywatnego (art. 13 ust. 3 updop został uchylony).

Partner prywatny a CIT

• Partner prywatny może rozliczyć kup w wysokości wartości początkowej pomniejszonej o dokonane odpisy amortyzacyjne w przypadku nieodpłatnego przeniesienia na rzecz podmiotu publicznego własności środków trwałych lub wartości niematerialnych lub prawnych

• Otrzymanie przez partnera prywatnego lub spółkę wkładu podmiotu publicznego

Przekazania wkładu przez podmiot publiczny

Podmiot publiczny:

• VAT czy PCC?

Partner prywatny:

• Updop co do zasady zapewnia neutralność w sytuacji wniesienia wkładu przez podmiot publiczny nieodpłatnie,

• możliwe zastosowanie przepisów dotyczących częściowej odpłatności (art. 12 ust. 5a UPDOP),

• neutralność podatkowa transakcji realizowanych

PPP – organ publiczny

Wydatki poniesione na zorganizowanie przedsięwzięcia (analizy, opinie, doradztwo, itp.) czy i kiedy stanowią koszt podatkowy?

Brak możliwości odliczenia podatku naliczonego przez podmioty publiczne niebędące podatnikami podatku VAT lub świadczące usługi zwolnione z opodatkowania VAT

Możliwość rozliczenia VAT przy realizacji inwestycji za pośrednictwem spółki komunalnej

PPP – partner prywatny

Wydatki poniesione na zorganizowanie przedsięwzięcia (analizy, opinie, doradztwo, itp.): czy i kiedy stanowią koszt podatkowy?

Uzyskanie częściowego zwrotu kosztów przygotowania oferty : przychód czy zwrot wydatków? usługa podlegająca VAT czy też nie? możliwość odliczenia VAT naliczonego związanego z tymi wydatkami?

Koncesja na roboty budowlane

Koncesjonariusz zobowiązuje się do wykonania przedmiotu koncesji za wynagrodzeniem, które stanowi:

• wyłącznie prawo do korzystania z obiektu budowlanego albo

• wyłączne prawo do korzystania z obiektu budowlanego wraz z płatnością koncesjodawcy.

Koncesjonariusz ponosi ryzyko ekonomiczne wykonywania koncesji!

Koncesja na roboty budowlane:

• Brak szczególnych, analogicznych do PPP, regulacji dotyczących koncesji - ryzyko oszacowania przychodu przez organy podatkowe z tytułu nieodpłatnego świadczenia np. w związku z nieodpłatnym udostępnieniem koncesjonariuszowi gruntu pod inwestycje.

• Regulacje dotyczące PPP niewystarczające.

• Brak jakichkolwiek regulacji w ustawie VAT uwzględniających specyfikę koncesji.

Wątpliwości: Jak rozliczyć podatek VAT? Kto amortyzuje? Czy Koncesjodawca jest podatnikiem VAT? Jak rozliczyć koszty inwestycji? Kiedy powstaje przychód wykonawcy? Jak rozliczyć koszty eksploatacji obiektu budowlanego?

Organy publiczne a VAT

Podatnikami VAT są podmioty publiczne, które:

• posiadają wyodrębnienie organizacyjno – prawne,

• prowadzą działalność gospodarczą,

• działalność ta wykracza poza wykonywanie zadań nałożonych ustawami lub też prowadzona jest na podstawie umowy cywilnoprawnej – np. umowy dzierżawy lub najmu.

Opodatkowanie VAT usług publicznych świadczonych przez spółkę prywatną:

Udostępnienie infrastruktury drogowej za zapłatą opłaty za przejazd stanowi świadczenie usług dokonywane odpłatnie w rozumieniu art. 2 pkt 1 VI Dyrektywy. Działalność koncesjonariusza nie podlega zwolnieniu od podatku VAT na tej tylko podstawie, że polega ona na wykonywaniu czynności zastrzeżonych na rzecz władzy publicznej. Pomimo, iż przejął on świadczenie usług publicznych zobowiązany jest naliczać podatek VAT na zasadach ogólnych - wyrok ETS z 12 czerwca 2008 r. (C-462/05) Komisja Wspólnot Europejskich przeciwko Republice Portugalskiej

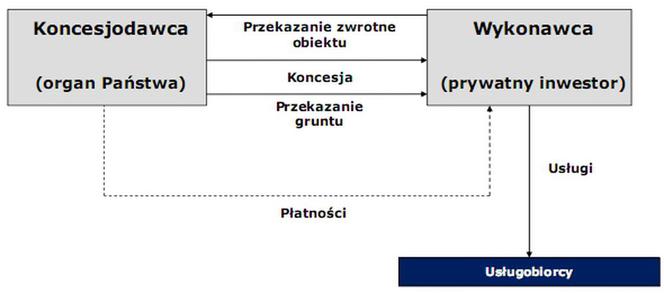

MODEL I

Koncesjodawca – właściciel gruntu i obiektu budowlanego

Koncesjonariusz – uprawniony do pobierania pożytków przez określony czas

i

i

Model I - VAT

• Odliczenie VAT w toku inwestycji

• Obowiązek zapłaty VAT przez Wykonawcę po zakończeniu robót budowlanych – faktura VAT

• Świadczenie wzajemne – usługa udostępnienia obiektu budowlanego przez czas określony – wartość równa wartości robót budowlanych (kompensata VAT)

• Odliczenie VAT od kosztów działalności eksploatacyjnej

• Przekazanie obiektu budowlanego Koncesjodawcy po 30 latach – bez skutków w zakresie VAT

Model I - CIT

• Wartość robót budowlanych jest przychodem wykonawcy.

• Koszty budowy są kosztem podatkowym związanym z ww. przychodem.

• Amortyzacji dokonuje Koncesjodawca (wątpliwość w zw. art. 16a ust. 2 pkt 2 updop).

• Opłaty z eksploatacji obiektu są przychodem wykonawcy.

• Wartość nabytego prawa do korzystania z obiektu jest kosztem podatkowym rozłożonym w czasie przez okres koncesji.

• Koszty utrzymania obiektu są kosztem podatkowym wykonawcy.

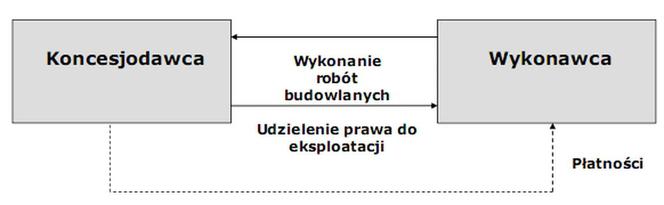

MODEL II

Koncesjodawca – właściciel gruntu Wykonawca – władający obiektem budowlanym przez określony czas

i

Model II - VAT

• Odliczenie VAT naliczonego w toku inwestycji (związek z przyszłą działalnością opodatkowaną Wykonawcy).

• Brak obowiązku zapłaty VAT po wykonaniu obiektu budowlanego.

• Brak świadczenia ekwiwalentnego ze strony Koncesjodawcy.

• Odliczenie VAT od kosztów eksploatacji.

• Przekazanie obiektu po 30 latach – co do zasady podlega VAT – możliwe zwolnienie z podatku.

Model II - CIT (opcja 1)

• Amortyzacji dokonuje wykonawca – amortyzacji podlegają budynki i budowle wybudowane na cudzym gruncie.

• Wykonanie usługi / wybudowanie budynku lub budowli nie skutkuje powstaniem przychodu dla wykonawcy – wątpliwości w świetle art. 12 ust. 3a updop.

• Opłaty z eksploatacji obiektu są przychodem wykonawcy.

• Koszty utrzymania obiektu są kosztem podatkowym wykonawcy.

Model II - CIT (opcja 2)

• Wartość robót budowlanych jest przychodem wykonawcy zgodnie z 12 ust. 3a.

• Brak możliwości rozpoznania kosztów podatkowych w momencie uzyskania przychodu ponieważ...

• ...wykonawca dokonuje amortyzacji zgodnie z art. 16a ust. 2 pkt 2 updop.

• Opłaty z eksploatacji obiektu są przychodem wykonawcy

• Koszty utrzymania obiektu są kosztem podatkowym wykonawcy

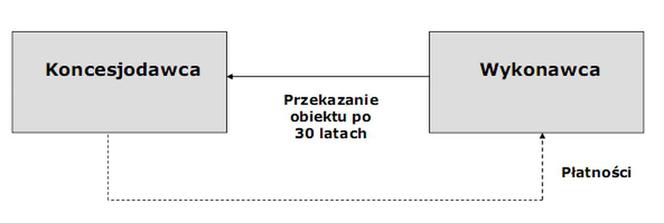

CIT - przekazanie obiektu

• Updop zapewnia neutralność podatkową w sytuacji nieodpłatnego przeniesienia wytworzonej infrastruktury na rzecz podmiotu publicznego przez partnera prywatnego na gruncie ustawy o PPP.

• Brak analogicznej regulacji w ustawie o koncesji na roboty budowlane lub usługi (ryzyko powstania przychodu do opodatkowania)