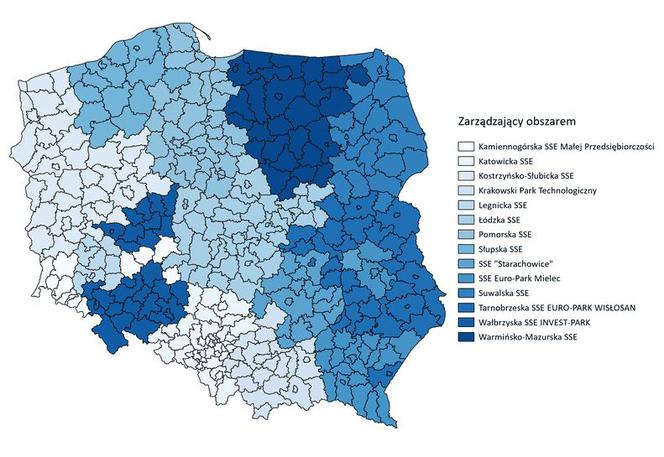

Polska Strefa Inwestycji zastąpi Specjalne Strefy Ekonomiczne, które powoli przechodzą do historii. Dotychczasowe zezwolenia na prowadzenie w nich działalności gospodarczej utracą ważność w 2027 r., czyli za 8 lat. Firmy chcące u nas inwestować nie mają jednak powodu do narzekań, bo nasz kraj stał się jedną Polską Strefą Inwestycji. Oznacza to, że obszar, na którym firmy mogą uzyskać ulgi podatkowe, objął blisko 100% terenów inwestycyjnych w naszym kraju.

i

Dlaczego Polska Strefa Inwestycji a nie SSE?

Eksperci Colliers International, EY oraz Polskiej Agencji Inwestycji i Handlu zwracają uwagę w raporcie „Polska strefa inwestycji. Zmiany prawne i organizacyjne”, że formuła SSE już się wyczerpała. W założeniu miały one przyspieszać rozwój najuboższych regionów naszego kraju, przyciągać kapitał i zmniejszać bezrobocia. W jakimś stopniu ten cel udało się osiągnąć. W latach 1995–2017. w SSE powstało 2 tys. firm, stworzono i utrzymano ponad 350 tys. miejsc pracy i pozyskano kapitał o łącznej wartości ponad 120 mld zł. Polska Agencja Inwestycji i Handlu podaje, że w ostatnich 3 latach aż 80% przemysłowych projektów inwestycyjnych ulokowana została na terenie Specjalnych Stref Ekonomicznych. Problem w tym, że terytorialnie jest to bardzo niewielki obszar obejmujący swoim zasięgiem jedynie 0,08% powierzchni Polski.

– Stanowi to znaczne ograniczenie dla inwestorów, którzy nie mogą skorzystać ze wsparcia dla inwestycji w wybranych przez siebie lokalizacjach – mówi Łukasz Pańczyk z Colliers International. I dodaje, że szczególnym zainteresowaniem biznesu cieszą się tereny strefowe w regionach dobrze rozwiniętych gospodarczo, co jeszcze bardziej napędzało ich wzrost. Natomiast biedniejsze obszary kraju, dla których strefy w założeniu miały być bodźcem gospodarczym, przyciągały mniej projektów lub projekty o mniejszym kapitale i skali zatrudnienia. Tym samym rozwijały się zdecydowanie wolniej.

Polska Strefa Inwestycji promuje biedne regiony

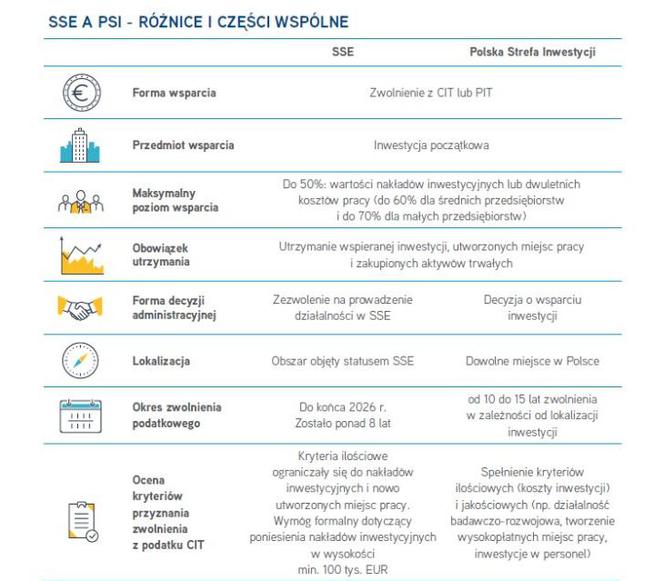

Z myślą o likwidacji tych dysproporcji Sejm na wniosek rządu uchwalił ustawę o wspieraniu nowych inwestycji (zobacz jej treść). Na jej mocy stworzono Polską Strefę Inwestycji, w ramach której, po spełnieniu określonych kryteriów, możliwe jest uzyskanie zwolnienia z CIT lub PIT na terenie niemal całego kraju, a nie jedynie wydzielonych stref. Wysokość ulgi podatkowej zależy od lokalizacji inwestycji i wielkości przedsiębiorstwa. Może ona wynosić 10-50% dla dużych firm, 20-60% dla średnich, 30-70% dla mikro- i małych przedsiębiorstw.

i

– Obszary o wyższym bezrobociu, niewielkie i średniej wielkości miasta oraz tereny wiejskie otrzymają większe wsparcie – zapewnia Paweł Tynel z firmy doradczej EY. Ekspert podkreśla, że decyzja o udzieleniu pomocy może zostać wydana nie tylko na realizację nowych projektów, ale także w związku z planowanym rozwojem już istniejących przedsiębiorstw, np. utworzeniem nowego zakładu, zwiększeniem zdolności produkcyjnej, wprowadzeniem nowych produktów oraz wdrożeniem innowacji. Dodajmy jednak, że wyjątkiem jest województwo mazowieckie, gdzie wspierane mogą być tylko nowe inwestycje.

Największe zalety Polskiej Strefy Inwestycji

Inwestując w ostatnich latach w SSE inwestorzy mogli liczyć na zwolnienia podatkowe maksymalnie przez 8,5 roku. W Polskiej Strefie Inwestycji ten okres wynosi nawet 15 lat, a zatem jest prawie dwukrotnie dłuższy.

Eksperci zwracają też uwagę, że można się ubiegać o pomoc na realizację projektów zarówno produkcyjnych, jak i usługowych. W odniesieniu do tej drugiej kategorii rozszerzono zakres działalności, która ma szansę być objęta zwolnieniem podatkowym. Znacznie niższym kryteriom ilościowym – tzn. określającym minimalną wartość nakładów inwestycyjnych – podlegają projekty związane z badaniami i rozwojem, a także z nowoczesnymi usługami dla biznesu. Wyjściowy poziom kosztów kwalifikowanych obniżono też dla mikro-, małych i średnich przedsiębiorstw w zakresie od 80 do 98%.

Zdaniem ekspertów nowa ustawa poprawia również pozycję Polski w rywalizacji o inwestycje zagraniczne w regionie. Nasi główni konkurenci w wyścigu o projekty inwestycyjne, tj. Czechy, Słowacja i Węgry, stosują zachętę dla inwestorów zagranicznych w postaci zwolnienia z podatku dochodowego na obszarze całego kraju, z wyłączeniem najbardziej rozwiniętych obszarów w okolicach stolic.

– Założenia Polskiej Strefy Inwestycji sprzyjają więc budowaniu przez Polskę konkurencyjnej oferty inwestycyjnej – mówi Tomasz Pisula, prezes Polskiej Agencji Inwestycji i Handlu.

Autor: Colliers International, EY, PAIiH/ Materiały prasowe

W raporcie „Polska strefa inwestycji. Zmiany prawne i organizacyjne” eksperci Colliers International, EY oraz Polskiej Agencji Inwestycji i Handlu wyjaśniają m.in. nowe procedury wejścia do Polskiej Strefy Inwestycji oraz na jakie korzyści mogą liczyć firmy.