| firmy budowlane | deweloperzy | indeksy (zmiana w %) | |||

|---|---|---|---|---|---|

| Erbud | +11,3 | Orco Group | +34,6 | WIG | +7,2 |

| Ulma | +10,6 | Echo | +15,2 | WIG20 | +7,6 |

| Mostostal Warszawa | +9,5 | JW. Construcrion | +14,7 | mWIG40 | +5,7 |

| Projprzem | -9,8 | Marvipol | -4,6 | sWIG80 | +2,5 |

| Pol-Aqua | -9,8 | Ronson | -5,9 | WIG-Budownictwo | +3,3 |

| Energopol Południe | -10,4 | Wikana | -8,3 | WIG-Deweloperzy | +3,2 |

Najlepszy w branży budowlanej Erbud dał zarobić zaledwie 11%. W akcjonariacie spółki doszło do sporych roszad. Juladal Investment, kontrolowany pośrednio przez członków zarządu spółki: Dariusza Grzeszczaka i Józefa Zubelewicza, zmniejszył zaangażowanie z 25,88 do 21,91%.

"Transakcji dokonano w odpowiedzi na oczekiwania inwestorów i analityków dotyczące zwiększenia liczby akcji spółki w wolnym obrocie" – napisano w komunikacie.

Akcjonariat Erbudu (w %)

Kolejna wpadka Pol-Aquy

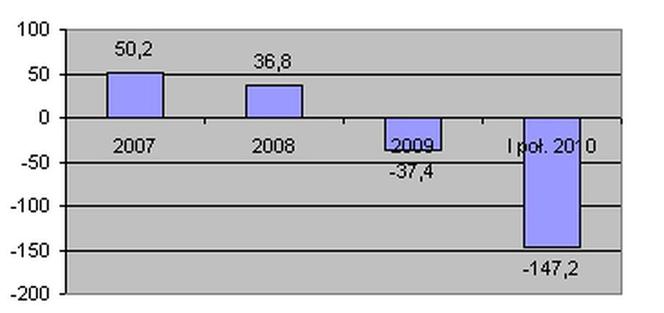

O prawie 10% spadły we wrześniu notowania Pol-Aquy. W I półroczu budowlana firma zanotowała aż 147,5 mln zł strat i 5% mniejsze przychody, niż rok temu. Tego nie spodziewali się nawet najwięksi pesymiści, którzy z niepokojem czekali na opóźnioną o dwa tygodnie publikację raportu spółki. Ogromna strata jest konsekwencją m.in. aktualizacji należności, zapasów i aktywów trwałych (co odjęło od wyniku 24 mln zł) i utworzenia odpisu na wartość przejętej kilka lat temu firmy Vectra.

- To zdarzenia jednorazowe. Bardziej martwi ujemny wynik brutto na sprzedaży, który nie wynika z zawiązania rezerw na kontrakty – zwraca uwagę Maciej Stokłosa, analityk DI BRE Banku.

Problem z rentownością zleceń ujawnił się już na początku roku i jak na razie przełomu nie ma.

- Nie wydaje nam się, by kolejne kwartały mogły przynieść poprawę marży. Może ona następować stopniowo w latach 2011-2012, wraz z zakończeniem kontraktów z lat 2009-2010 – komentuje Maciej Stokłosa, analityk DI BRE Banku.

Wynik netto Pol-Aquy (w mln zł)

Hiszpanie biorą Hydrobudowę

Wydarzeniem miesiąca w branży budowlanej była informacja o zamiarze oddania przez PBG kontroli nad Hydrobudową Polską oraz inną spółką zależną – Aprivią. Kupującym ma być hiszpański koncern OHL, który po przeprowadzeniu due diligence ma nabyć 51 proc. udziałów pierwszej z firm (za 431 mln zł) i 50,1 proc. drugiej (za 75 mln zł). Reakcja inwestorów była raczej stonowana (patrz wykres).

Notowania PBG i Hydrobudowy (zmiana procentowa)

i

i

i

OHL to jedna z największych firm hiszpańskich o profilu operatorsko-budowlanym. Jej wartość rynkowa to ponad 2 mld EUR (8 mld zł), a prognozowane przychody za 2010 r. to 4,7 mld EUR (18,5 mld zł). Firma działa w 24 krajach, m.in. w Czechach i na Słowacji. Zajmuje się operatorstwem dróg i autostrad (zarządza siecią o długości 4,4 tys. km), a także (w niewielkim zakresie) innych obiektów (krótkiej linii kolejowej, lotniska i szpitala).

Na polskim rynku OHL do tej pory nie był obecny do połowy tego roku, kiedy złożył ofertę (w konsorcjum) na modernizację linii kolejowej E30 (tzw. magistrali podsudeckiej). Z PBG nawiązał kontakty, które zaowocowały stworzeniem konsorcjum (jego pozostałymi członkami są Hydrobudowa i Aprivia), starającego się o budowę Trasy Słowackiego w Gdańsku.

Hydrobudowa Polska powstała pięć lat temu po połączeniu należącej od 2002 r. do PBG Hydrobudowy Włocławek i giełdowej, podupadającej Hydrobudowy Śląsk. Obecna wartość rynkowa firmy to ok. 750 mln zł, a zatrudnienie to ponad 1,8 tys. osób (połowa pracowników całej Grupy PBG). W tym roku przychody Hydrobudowy mają wynieść ok. 1,8 mld zł (7 razy więcej, niż 5 lat temu), a zysk netto 100 mln zł (10 razy więcej, niż 5 lat temu).

Aprivia to z kolei podmiot, który w Grupie PBG jest odpowiedzialny za segment drogowy. W 2011 r. jej przychody maja wynieść co najmniej 900 mln z. Jeśli wziąć pod uwagę cenę sprzedaży pakietu 50,1 proc. akcji, spółka została wyceniona na 150 mln zł.

- Jest to zdecydowanie mniej, niż implikują wyceny spółek giełdowych. Uważamy, że niska wycena Aprivii sugeruje, że obie strony transakcji są świadome bardzo dużych ryzyk, związanych z dużymi zleceniami drogowymi (rosną koszty budowy, ryzyka techniczne, Aprivia nie doświadczenia w realizacji tak dużych zleceń), portfel zleceń Aprivii ma niską jakoś, a PBG nie widzi perspektyw w drogownictwie i obawia się – podobnie jak Budimex – że po 2012 r. rynek będzie się charakteryzował tendencją spadkową – mówi Maciej Stokłosa, analityk DI BRE Banku.

Inwazja deweloperów

Jesień to tradycyjnie okres większej aktywności firm na rynku pierwotnym. O pieniądze inwestorów w najbliższym czasie poproszą m.in. aż cztery firmy deweloperskie.

Jako pierwszy zrobi to ED Invest, podmiot działający w Warszawie i okolicach. Spółka wybudowała m.in. osiedle Jantar na warszawskim Gocławiu. Oprócz bloków ED Invest buduje też osiedla domków jednorodzinnych, a od rywali odróżnia go to, że inwestycje realizuje na gruntach mu powierzonych (np. przez spółdzielnię mieszkaniową), a nie przez niego posiadanych. W 2009 r. firma miała 9,3 mln zł zysku netto przy 19 mln zł przychodów. Emisja 3 mln akcji ma przynieść 27 mln zł. Pieniądze są potrzebne na trzy inwestycje na warszawskim Gocławiu, o łącznej powierzchni użytkowej 37,8 tys. m2.

Zakup gruntów pod kolejne osiedla to z kolei cel planowanej emisji akcji Robyga. Spółka liczy na 50-90 mln zł. W I połowie 2010 roku Robyg miał 75 mln zł przychodów i 11 mln zł zysku netto. W całym 2009 roku było to odpowiednio 102,1 mln zł i 6,18 mln zł.

Robyg specjalizuję się w realizacji dużych, wieloetapowych projektów. W tej chwili prowadzi trzy inwestycje w Warszawie (City Apartments na Żoliborzu i dwa osiedla w Miasteczku Wilanów) i dwie w Gdańsku, a wkrótce rozpocznie się realizacja kolejnej inwestycji w Trójmieście.

Nie mieszkaniami, ale budową i wynajmem powierzchni magazynowych i przemysłowych zajmuje się kolejny giełdowy nowicjusz – MLP Group. Wartość portfela nieruchomości spółki to 770 mln zł. Składają się na to m.in. grunty (200 ha) oraz obiekty w Pruszkowie, Poznaniu, Tychach czy Bukareszcie. W I połowie 2010 r. firma miała 30 mln zł przychodów i 63,7 mln zł zysku netto (spora jego część to konsekwencja przeszacowania wartości nieruchomości).

O pieniądze inwestorów powalczy tez AFI Europe, spółka zależna izraelskiego holdingu Africa-Israel Investments. W grę może wchodzić oferta o wartości nawet 500 mln zł.

Tymczasem ofertę publiczną sfinalizował właśnie Interbud Lublin, firma budowlano-deweloperska, która już w lipcu próbowała znaleźć chętnych na emitowane akcje. Wtedy się nie udało, ale giełdowych planów nie zarzucono. Pod koniec września nie było już problemów z pozyskaniem 30 mln zł (połowa pójdzie na kapitał obrotowy, 9 mln zł na zakup gruntów), a zapisy w transzy inwestorów indywidualnych trzeba było nawet zredukować, co świadczy o sporym zainteresowaniu spółką.