Aspekt I: Sytuacja na rynku nieruchomości handlowych

Rynek powierzchni handlowych w Warszawie przeszedł w ostatniej dekadzie transformację. Centra pierwszej i drugiej generacji opierały swój dobór najemców na hipermarkecie, a budowane były głównie w gęsto zaludnionych wówczas dzielnicach mieszkaniowych. Przykładami (obok mniejszych obiektów) są centra handlowe Targówek, Reduta, Janki i Ursynów; także Promenada i Blue City, jednak te dwa obiekty podążyły już w stronę supermarketu zamiast hipermarketu jako najemcy strategicznego. Trzecia generacja to obiekty budowane od początku jako centra handlowo-rozrywkowe. Prekursorem była Galeria Mokotów (2000-2002), a następnie Wola Park (2002), Arkadia (2004) i Złote Tarasy (2007).

Sytuacja na rynku jest obecnie dość nietypowa. Od połowy lat 90. do 2007 roku, zawsze prowadzone były w stolicy prace budowlane przy kolejnych dużych projektach. Tymczasem ostatnie duże centrum handlowe otwarte w Warszawie to Złote Tarasy (luty 2007 r.), natomiast najnowszym obiektem jest niewielka Galeria Rembielińska ukończona w 2008 r. jako część budynku mieszkalnego.

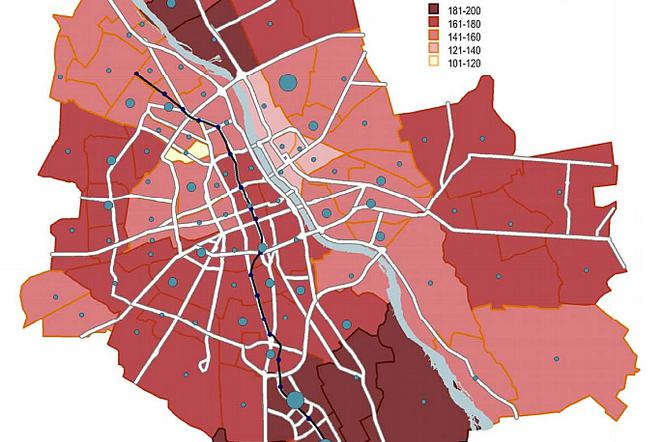

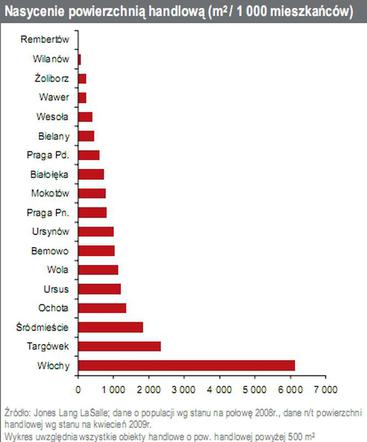

Obecnie aktywność budowlana deweloperów ogranicza się do kilku mniejszych projektów (galeria handlowa przy E.Leclerc na Ursynowie, dom towarowy Wolf przy ul. Brackiej, Metropol Dom i Wnętrze przy ul. Jagiellońskiej). Przyczyny tego zjawiska nie należy upatrywać jednak w nasyceniu rynku powierzchnią handlową. Gdy bowiem porówna się Warszawę do innych miast w Polsce, okazuje się, że w stolicy wciąż są miejsca pod nowe inwestycje. Trzeba jednak dodać, że porównanie to opiera się na statystykach dotyczących oficjalnej liczby ludności miasta. Jeśli uwzględnimy również szacunki dotyczące mieszkańców niezameldowanych, Warszawa zyskuje jeszcze bardziej na atrakcyjności. Wykres obok pokazuje jednak, że nawet w granicach Warszawy istnieją spore rozbieżności w nasyceniu powierzchnią handlową poszczególnych dzielnic.

Warto podkreślić, iż duże klastry handlowe w podwarszawskich Jankach, Markach i Piasecznie zostały uwzględnione w poziomie nasycenia odpowiednio Włoch, Targówka oraz Ursynowa. Stąd stateczny kształt rankingu. Za tym posunięciem przemawia fakt, że duża liczba obiektów handlowych zlokalizowanych w tych klastrach wpływa bezpośrednio na zasadność budowy dalszych obiektów handlowych w sąsiadujących z nimi dzielnicach. Z tego też względu, pomimo lokalizacji poza Warszawą, nie mogą one zostać zignorowane.

Z uwagi na powyższe, największym natężeniem powierzchni handlowej na 1000 mieszkańców cechują się Włochy, do których zaliczyliśmy Centrum Okęcie (Real, Media Markt, Meble Agata, Praktiker) oraz Janki ze zlokalizowanymi tam Centrum Janki (Real, Saturn, Leroy Merlin, Cinema City) i Parkiem Handlowym Janki (Ikea, Praktiker, Electro World). Na drugim miejscu plasuje się Targówek, na którego terenie znajduje się Centrum Handlowe Targówek wraz z Zielonym Parkiem Handlowym, Park Handlowy Targówek (Ikea, Domoteka, Leroy Merlin, Electro World, Decathlon) oraz umownie także M1 położone w Markach. Co ciekawe, Ursynów cechuje się średnim poziomem nasycenia, pomimo że przyporządkowano tu obiekty znajdujące się w Piasecznie (Auchan, Fashion House).

Aspekt II: Siła nabywcza

Wskaźnik ogólnej siły nabywczej jest ważnym miernikiem zamożności danego obszaru. Definiowany on jest jako całkowita wartość dóbr i usług, jakie mieszkańcy rejonu mogą nabyć na przestrzeni roku. Nie jest zaskoczeniem, że mieszkańcy stolicy dysponują wyższą siłą nabywczą w stosunku do całego kraju. Średnio mogą oni wydać o 64% więcej niż przeciętny mieszkaniec kraju, co jest najlepszym wynikiem wśród 2478 gmin w Polsce. Jednocześnie różnice w sile nabywczej pomiędzy poszczególnymi dzielnicami dochodzą nawet do 100%. Zamożniejsza część ludności stolicy mieszka w południowo-zachodnich i północnych rejonach miasta tj. na Ursynowie, Wilanowie, Czerniakowie, Natolinie, Żeraniu Zachodnim, Tarchominie, Pyrach i Powsinie. Jednostki te mają najwyższy wskaźnik ogólnej siły nabywczej na osobę.

Dla dewelopera handlowego atrakcyjność inwestycyjna terenu wynika z połączenia wysokiej siły nabywczej na osobę oraz całkowitej masy pieniądza skoncentrowanej w danym obszarze. Im więcej mieszkańców zamieszkuje daną okolicę, tym potencjalnie większa masa pieniądza jest skupiona w danym obszarze. Zestawienie tych dwóch parametrów dowodzi atrakcyjności Ursynowa i Natolina pod kątem inwestycji handlowych – są wysoko sklasyfikowanych w obu aspektach. Dobre wyniki w analizie osiągnęły także Tarchomin, Służew, Czerniaków, Wierzbno, Sielce, Mokotów Stary, Szosa Krakowska, Górce, Bemowo Zachód – wszystkie te rejony cechuje wysoka siła nabywcza oraz relatywnie duża masa pieniądza. Kiedy do powyższego rankingu dodamy liderów poszczególnych kategorii, do czołówki zaliczy się także Bródno (duża pula pieniądza) oraz Wilanów, Powsin, Żerań Zachodni i Pyry (wysoka siła nabywcza na mieszkańca).

i

Aspekt 3: Plany rozwoju mieszkalnictwa

Integralną częścią każdej analizy potencjału obiektu handlowego jest badanie obszaru pozyskiwania klientów. O ile statystyczna analiza demograficzna jest ogólnodostępna, prognozy dotyczące liczby ludności zamieszkującej dany obszar są efektem długofalowego monitorowania sytuacji na rynku mieszkaniowym, zarówno pierwotnym, jak i wtórnym. Na tym drugim następują istotne zmiany w strukturze gospodarstw domowych polegające przede wszystkim na malejącej wielkości gospodarstwa domowego, a zatem spadku całkowitej liczby ludności zamieszkującej wtórne zasoby mieszkaniowe. Rynek pierwotny natomiast generuje dodatni przyrost liczby mieszkańców, którzy z jednej strony są ludnością napływową w Warszawie, a z drugiej pochodzą właśnie z kurczącego się rynku wtórnego. Z tego też względu przy określaniu przyszłej liczby mieszkańców dla obszaru oddziaływania potencjalnego obiektu handlowego należy uwzględnić plany inwestycyjne deweloperów mieszkaniowych.

Zgodnie z analizą REAS, w okresie 2009-2010 planowane jest w Warszawie ukończenie co najmniej 38 600 mieszkań w ponad 300 projektach. Duża część tych projektów to budynki będące już w trakcie budowy, zatem obecny kryzys finansowy nie powinien mieć znaczącego wpływu na te prognozy, choć realizacja kilku projektów z pewnością przesunie się w czasie lub zostanie zawieszona, w zależności od kondycji dewelopera i stopnia zaawansowania konkretnego projektu.

Największa jak dotąd koncentracja projektów mieszkaniowych przeznaczonych do ukończenia w przeciągu najbliższych 24 miesięcy znajduje się w rejonie Miasteczka Wilanów, w północnej części dzielnicy Wilanów. Innym ważnym obszarem o aktualnie dużej intensywności zabudowy mieszkaniowej jest Białołęka, w szczególności rejony urbanistyczne: Mańki-Brzeziny, Nowodwory i Tarchomin. Duża aktywność deweloperów ma również miejsce w jednostce urbanistycznej Górce na Woli oraz Centrum-Północ. Obszary te zmieniają się architektonicznie oraz, co ważniejsze, pod kątem profilu i liczebności zamieszkującej je ludności.

Oprócz prognozy krótkoterminowej na najbliższe 24 miesiące, REAS opracował również długookresowe plany rozwoju mieszkalnictwa w Warszawie – do 2020 roku. Zostały one przygotowane na podstawie planów zagospodarowania przestrzennego Warszawy oraz planów deweloperów mieszkaniowych odnośnie inwestycji mieszkaniowych po 2010 roku. Zgodnie z długoterminową estymacją REAS, największa liczba nowych mieszkań w Warszawie powstanie zapewne w rejonach: Wilanów-Czerniaków i Mańki-Brzeziny, oraz dwóch innych obszarach dzielnicy Białołęka (Nowodwory i Tarchomin), jak i na Ursynowie / Kabatach. Należy podkreślić, iż jest to prognoza rozwoju mieszkalnictwa i nie powinna być interpretowana jako estymacja liczby mieszkańców, gdyż zostały tu uwzględnione również domy wolnostojące. Prognoza długoterminowa pokazuje kierunki rozwoju i zarazem potwierdza wnioski z analizy rynku w krótkiej perspektywie czasu.

Rekomendacje

Ciekawe wnioski nasuwają się po nałożeniu na siebie trzech powyższych aspektów. Zgodnie z przewidywaniami, dwa obszary w Warszawie mają niekwestionowany niewykorzystany potencjał pod kątem budowy nowych obiektów handlowych. Są to:

- Białołęka, zwłaszcza dynamicznie rozbudowywane Tarchomin i Nowodwory. Osiedla te spełniają trzy zadane kryteria i są słabo wyposażone w nowoczesne obiekty handlowe dużego formatu. Najbliżej zlokalizowanym większym obiektem handlowym dla mieszkańców Tarchomina i Nowodworów jest Auchan z Leroy Merlin przy ul. Modlińskiej, niedaleko mostu Grota-Roweckiego. Naszym zdaniem obszar ten jest w stanie wchłonąć centrum handlowe z hipermarketem oraz galerią typu "life style" adresowaną do młodej i dość zamożnej ludności tej okolicy. Na potencjał tego regionu dodatkowo pozytywnie wpłynie poprawa komunikacji z lewobrzeżną Warszawą po wybudowaniu mostu Północnego.

- Wilanów w kierunku Powsina. Jest to jeden z najbardziej dynamicznie rozwijających się regionów Warszawy pod względem inwestycji mieszkaniowych, a dodatkowo obszar o wysokiej sile nabywczej. Rozwój nowoczesnej powierzchni handlowej w tej okolicy nie nadąża za liczbą ukończonych i prowadzonych inwestycji mieszkaniowych, co predestynuje Wilanów do budowy nowego centrum handlowego. Obiekt ten kierowałby swoją ofertę nie tylko do mieszkańców Wilanowa, ale również Konstancina i Powsina.

Dodatkowo, w wyniku przeprowadzonej analizy - firmy Jones Lang LaSalle, REAS, GfK Polonia - zidentyfikowały kolejne dwie ciekawe dzielnice pod kątem dalszych inwestycji deweloperskich w sektorze handlowym:

- Ursynów / Kabaty – obszar gdzie połączenie siły nabywczej oraz planów rozwoju mieszkalnictwa świadczy o możliwości dalszej budowy centrów handlowych typu „life style” skierowanych do licznych młodych mieszkańców tego obszaru. Wniosek ten sformułowany został pomimo istniejących już zasobów powierzchni handlowej na terenie Ursynowa i Kabat – m.in. Centrum Ursynów (Real, OBI), E. Leclerc, Tesco oraz umownie Auchan w Piasecznie. Ewentualne nowe centrum handlowe, które miałoby powstać w tej okolicy musi jednak uwzględniać przyszłe obiekty handlowe na Wilanowie. Choć bowiem istnieją pewne bariery psychologiczne, hamujące przepływ ludzi w celach zakupowych z Ursynowa i Kabat do mniejszego Wilanowa uważamy, że sytuacja ta może się zmienić po pojawieniu się na Wilanowie ciekawego obiektu handlowego i powstaniu drogowego łącznika między tymi dzielnicami – ul. Płaskowickiej bis.

- Bielany cechuje brak nowoczesnych centrów handlowych, dość wysoka siła nabywcza oraz stosunkowo silny przyrost liczby projektów mieszkaniowych w przyszłości. Podlega dyskusji czy Bielany jako dzielnica znajdują się w obszarze oddziaływania regionalnego centrum Arkadia. W naszej opinii Bielany są rozwojowym obszarem stolicy pod kątem mieszkaniowym, a dodatkowymi impulsami do rozwoju są: ukończona pierwsza linia metra do Młocin oraz plany budowy mostu Północnego do 2012 roku. W przypadku planów budowy nowego obiektu handlowego na Bielanach, zalecamy również przeanalizować analogiczne plany deweloperów na Białołęce, w szczególności gdy w grę wchodzi teren w pobliżu mostu Północnego.

Wyróżnienie powyższych dzielnic nie kwestionuje zasadności budowy powierzchni handlowej w innych częściach miasta. Przeciwnie, powstawać będą zwłaszcza poniższe typy:

- Parki handlowe. Spodziewane jest zainteresowanie ze strony najemców tego typu obiektami z uwagi na niższe koszty budowy w porównaniu z tradycyjnymi centrami handlowymi, relatywnie szybki i mało skomplikowany proces budowy oraz związane z tym niższe stawki czynszu. Parki handlowe cechuje ponadto spora elastyczność – mogą być wznoszone w pobliżu już istniejących popularnych centrów handlowych, np. Zielony Park Handlowy czy Park Handlowy Młyn we Wrocławiu.

- Centra wyprzedażowe. Sądzimy, iż w średniej i długiej perspektywie czasowej jest jeszcze w stolicy miejsce na maksymalnie dwa nowe obiekty z tej kategorii.

- Mniejsze centra typu osiedlowego z supermarketem lub sklepem dyskontowym jako najemcą strategicznym oraz galerią handlową zaspokajającą podstawowe potrzeby mieszkańców. Ostatnimi przykładami tego typu są Galeria Rembielińska oraz centra handlowe Berensona i Treny wybudowane przez MarcPol na Białołęce i w Łomiankach.

Konkluzja

Po okresie nieuzasadnionego wzrostu cen gruntów i czynszów oraz budowy dużej liczby coraz większych obiektów handlowych w coraz mniejszych miastach, rynek wyraźnie wyhamował. Banki i instytucje finansujące transakcje kupna-sprzedaży obiektów oraz budowy nowych przedsięwzięć diametralnie zaostrzyły kryteria finansowania. W szczególności właśnie budowa nowych obiektów handlowych jest przez banki wnikliwie analizowana jako przedsięwzięcie o wysokim stopniu ryzyka, co przekłada się na wymagany wysoki poziom przednajmu - od 50% do najczęściej 60-70% powierzchni najmu. W świetle osłabienia popytu, jest to pułap ciężki do osiągnięcia na wstępnym etapie projektu.

Z uwagi na powyższe czynniki i fakt, iż proces planistyczny trwa zazwyczaj 2-4 lata od momentu identyfikacji terenu do rozpoczęcia prac budowlanych, wybór terenu pod inwestycję powinien być dokonany już teraz. Zagwarantuje to wejście na rynek z projektem w okresie lepszej koniunktury rynkowej. Należy też pamiętać, iż jedynie 20% obszaru Warszawy ma pokrycie w aktualnych planach zagospodarowania przestrzennego, co dodatkowo utrudnia i przedłuża procedury planistyczne.