Niestety, najsłabszym z giełdowych subindeksów okazał się WIG-Budownictwo, który miesiąc zamknął stratą rzędu 4,7%. W sierpniu było lepiej (+6,3%), ale i tak był to wynik słabszy, niż zanotował cały rynek (WIG wzrósł o 7,6%). Skalą wzrostu notowań wyróżnili się tym razem dwaj debiutanci z 2009 r.: Unibep i Mirbud.

Kurs Unibepu wzrósł po informacjach o możliwości pozyskania wartego nawet 40-50 mln euro (170-220 mln zł) kontraktu przez konsorcjum, którego liderem jest Unibep. Chodzi o dokończenie obiektu hotelowo-biurowego w Petersburgu. Wcześniej przedstawiciele spółki narzekali, że przychody z rynku rosyjskiego nie będą takie, jak oczekiwano, w związku z czym tegoroczna sprzedaż będzie o około 10% niższa od tej, zanotowanej w 2008 r. (504 mln zł).

| fimy budowlane | deweloperzy | indeksy | |||

|---|---|---|---|---|---|

| Unibep | +16,1 | Immoeast | +20,2 | WIG | -0,99 |

| Mirbud | +15,5 | Plaza Centers | +10,2 | WIG20 | -0,92 |

| Budimex | +9,3 | NFI Octava | +5,7 | mWIG40 | -3,35 |

| Mostostal Zabrze | -14,6 | Echo Investment | -14,7 | sWIG80 | -2,46 |

| Żurawie Wieżowe | -14,6 | BBI Development | -19,2 | WIG-Budownictwo | -4,71 |

| Mostostal Export | -21,6 | Polnord | -25,6 | WIG-Deweloperzy | -0,59 |

Z kolei Mirbud szykuje się do emisji akcji, którą obejmą inwestorzy finansowi, m.in. giełdowy fundusz NFI Victoria. Emisja ma przynieść 11 mln zł i będzie tylko przygrywką do większej oferty, zaplanowanej na przyszły rok. Kolejna emisja ma przynieść 30-70 mln zł. Pieniądze z obu emisji pójdą na przejęcia w segmencie drogownictwa. Przed rokiem spółce przy okazji wejścia na GPW nie udało się znaleźć chętnych na oferowane akcje.

W pierwszej trójce pod względem stopy zwrotu znalazł się też Budimex. Pod koniec września w spółce doszło do zapowiadanej zmiany we władzach firmy: Marek Michałowski przeszedł do rady nadzorczej Budimeksu, awansował również na stanowisko szefa dywizji Ferrovial Agroman na Europę Środkowo-Wschodnią. W fotelu prezesa giełdowej spółki zasiadać będzie teraz Dariusz Blochem, do tej pory członek zarządu budowlanej grupy.

Udane wakacje deweloperów

Nadal relatywnie silny jest natomiast indeks deweloperów, który we wrześniu spadł zaledwie o 0,6%. Przypomnijmy – w sierpniu był zdecydowanie najmocniejszym wskaźnikiem na GPW (+24%), a największe zyski zanotowali wówczas posiadacze akcji austriackiego dewelopera Immoeast (ponad 75%). Tym razem także ta spółka dała najwięcej zarobić (20%). Na przeciwnym biegunie znalazł się Polnord, którego kurs obniżył się o ponad 25%. Spółka koncentruje się w tej chwili na pozyskaniu kapitału na rozpoczęcie kolejnych projektów. 30 września 2009 r. walne zgromadzenie akcjonariuszy zatwierdziło plan emisji obligacji zamiennych na akcje. Wartość oferty wyniesie maksymalnie 200 mln zł.

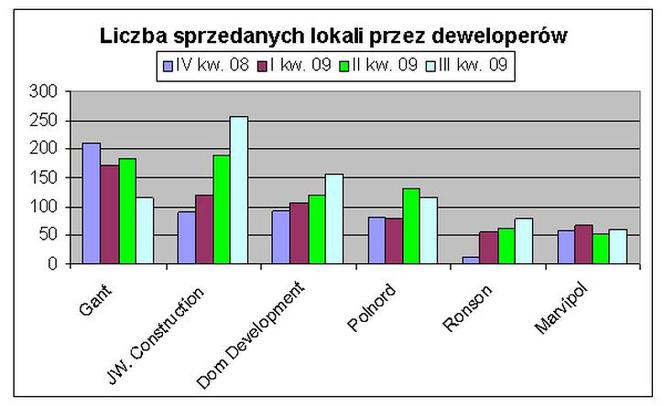

W trzecim kwartale Polnord sprzedał 116 mieszkań (netto, a więc po uwzględnieniu rezygnacji). To trzeci wynik w giełdowej stawce, której przewodzi JW. Construction (z tym jednak zastrzeżeniem, że jego wynik sprzedaży nie uwzględnia rezygnacji; ich skalę trudno oszacować). W sumie sześciu największych deweloperów mieszkaniowych z GPW w III kwartale znalazło chętnych na 784 lokale. To o 6% więcej, niż w poprzednich trzech miesiącach.

i

Czy wezwanie się powiedzie

Trochę niespodziewanie pod znakiem zapytania stanęło osiągnięcie celu, jakim dla hiszpańskiej Grupo Dragados jest przejęcie kontroli nad Pol-Aquą. Wydawało się, że po podpisaniu porozumienia, na mocy którego dotychczasowy główny akcjonariusz firmy, Marek Stefański zobowiązał się do odsprzedania posiadanego pakietu 47,34% akcji, powodzenie transakcji (formalnie jest to przekroczenie progu 49,5%, ale oferta opiewa w sumie na blisko 66%) jest przesądzone. Tymczasem Hiszpanie ogłosili w połowie września wydłużenie terminu zapisów do 16 października, a w tym samym czasie jeden z wiodących akcjonariuszy spółki – fundusze z grupy Pioneer Pekao zwiększył zaangażowanie, kupując akcje na rynku. Zarządzający funduszem stanowczo mówią, że liczą na wyższą cenę, niż proponowane 27 zł. Nie ma się co dziwić – większość funduszy (w sumie mogą dziś mieć nawet tyle samo akcji, co Marek Stefański, a więc ponad 40%) kupowała walory spółki, kiedy ich notowania stały przynajmniej kilka-kilkanaście złotych wyżej. Odpowiedź na wezwanie, ogłoszone przez Grupo Dragados, byłoby więc dla nich pogodzeniem się ze stratą.

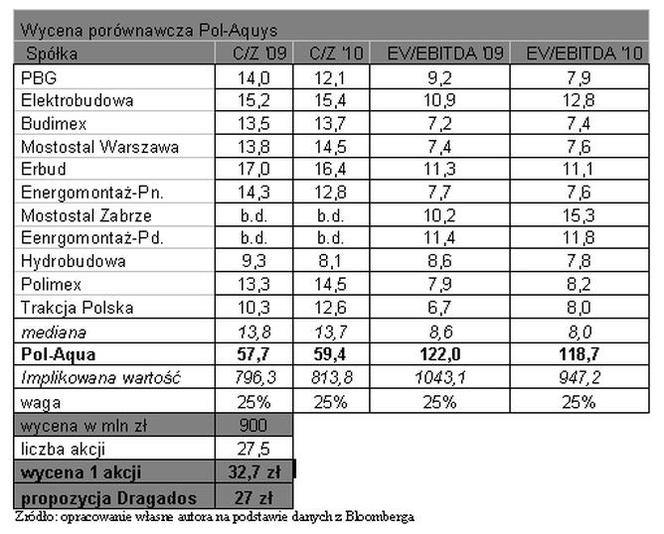

Stanowisko funduszy łatwiej zrozumieć, jeśli przeprowadzić analizę porównawczą Pol-Aquy z innymi giełdowymi spółkami budowlanymi. Jej skróconą wersję przedstawia poniższa tabela. Pod uwagę wzięto dwa najpopularniejsze wskaźniki: cena akcji do zysku netto przypadającego na jedną akcję, a także wartość ekonomiczną firmy (jej kapitalizacja + dług netto) do zysku EBITDA (operacyjnego, powiększonego o amortyzację). Ponieważ giełda zawsze wycenia przyszłość, pod uwagę wzięto prognozowane wskaźniki na lata 2009 i 2010. Obliczono je w oparciu o średnią z prognoz biur maklerskich dla poszczególnych spółek. Następnie wyliczono medianę poszczególnych wskaźników i na podstawie prognoz zysków Pol-Aquy oszacowano, ile teoretycznie powinna wynosić wartość akcji budowlanej firmy, gdyby miały być one wyceniane tak, jak przeciętnie wyceniani są giełdowi rywale. Wynik jest dość zaskakujący: obliczona cena wynosi 32,70 zł, a więc aż 21% więcej, niż dziś proponuje Grupo Dragados.

i

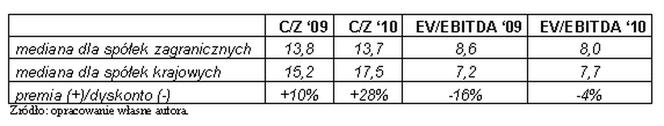

Warto przy okazji porównać, jak polski giełdowy sektor budowlany wyceniany jest na tle firm zagranicznych. Pod uwagę wzięliśmy te spółki, które bezpośrednio lub pośrednio są obecne na polskim rynku (patrz tabela poniżej).

i

Wynik nie jest zaskakujący: w przypadku wskaźnika cena do zysku polskie firmy notowane są z wyraźną premią, zwłaszcza jeśli wziąć pod uwagę prognozy dla 2010 r. Dyskonto widać natomiast w przypadku relacji EV/EBITDA (patrz tabela poniżej). W sumie, przy zastosowaniu równych wag dla każdego wskaźnika, polskie firmy notowane są obecnie z 4,5% premią do spółek zagranicznych. Powód: oczekiwanie wyższej dynamiki zysków w kolejnych latach.

i

Będzie debiut

Przed miesiącem o planie wejścia (ponownego) na GPW wspomnieli przedstawiciele gdańskiej Hydrobudowy. Coraz bliżej tego jest Inaktus, wrocławska spółka, zajmująca się realizacją obiektów mieszkaniowych, przemysłowych i użyteczności publicznej. Świadczy też usługi modernizacyjne oraz renowacji zabytków. Spółka zamierza sprzedać 2,5-4 mln nowych akcji i maksymalnie pozyskać z rynku 24 mln zł. "Właściwa" emisja, z której wpływy mogłyby sięgnąć nawet kilkudziesięciu mln zł, planowana jest jednak dopiero wtedy, kiedy na giełdzie wyraźnie poprawi się koniunktura. Pieniądze z pierwszej emisji pójdą na zakup maszyn, spłatę zadłużenia i powiększenie kapitału obrotowego. W 2008 r. spółka miała 70 mln zł przychodów i 6,5 mln zł zysku netto.