Ucieczka inwestorów od akcji była momentami paniczna (ceny poszczególnych walorów spadały po kilkanaście procent w trakcie jednej sesji) i w pierwszej chwili nie pomogło nawet to, że Komisja Europejska i Międzynarodowy Fundusz Walutowy zaakceptował sięgającą 85 mld EUR pomoc dla zielonej wyspy. Nie pomogło, bo inwestorzy obawiają się efektu domina: na liście krajów, które być może będą musiały sięgnąć po zewnętrzną ekstra-pomoc, są Portugalia i Hiszpania, a wymienia się także Włochy i Belgię.

W takiej sytuacji rynki zachowują się według jasno określonego schematu: inwestorzy wyprzedają akcje oraz waluty krajów, uznawanych w danym momencie za ryzykowne (jak kraje strefy euro oraz rynki wschodzące, w tym Polska), a kierują się ku amerykańskiemu dolarowi i metalom szlachetnym (złoto). W listopadzie oznaczało to duże spadki na giełdach (licząc od niedawnych szczytów, bo w przekroju całego miesiąca straty nie były aż tak duże) i sporą przecenę złotego w ostatnich dniach miesiąca.

| Najlepsi i najsłabsi przedstawiciele sektora budowlanego i deweloperskiego w listopadzie (zmiany w %) |

|||||

|---|---|---|---|---|---|

| firmy budowlane | deweloperzy | indeksy (zmiana w %) | |||

| Intakus | +17,2 | Marvipol | +14,2 | WIG20 | -1,5 |

| Unibep | +9,6 | Wikana | +9,1 | WIG | -1,9 |

| Erbud | +7,8 | GTC | +2,2 | mWIG40 | -2,7 |

| Gastel Żurawie | -16,4 | Gant | -14,7 | sWIG80 | -2,3 |

| Mostostal Płock | -24,1 | Atlas Estates | -16,4 | WIG-Deweloperzy | -2,9 |

| ABM Solid | -33,2 | Reinhold | -21,0 | WIG-Budownictwo | -4,6 |

Lider w odwrocie

W listopadzie dodatkowym czynnikiem, mającym wpływ na ceny akcji, był kończący się sezon wyników finansowych spółek. To on spowodował że zdecydowanie najgorszą inwestycją w minionym miesiącu okazały się być walory ABM Solid. Zanim spółka ujawniła rezultaty za trzeci kwartał, jej akcje cieszyły się dużym wzięciem, a kurs rósł jak na drożdżach. Stopa zwrotu za pierwszych jedenaście miesięcy wynosiła aż 221% i był to zdecydowanie najlepszy wynik w branży i piąty wynik na całej GPW.

Notowania ABM Solid (w zł)

Tymczasem w trzecim kwartale budowlana grupa miała 122,6 mln zł przychodów (spadek o 4%) i zaledwie 180 tys. zł zysku netto, wobec 4,5 mln zł w III kw. 2009 r. Narastająco po trzech kwartałach firma ma 258 tys. zł straty, przypadającej akcjonariuszom jednostki dominującej, wobec 4,8 mln zł zysku przed rokiem.

Kiepskie wyniki firma tłumaczy opóźnieniami w rozpoczęciu kontraktów, m.in. w segmencie przemysłu i ochrony środowiska. Zarząd podkreśla, że winę za opóźnienia ponosi zamawiający. Tak zapewne jest, tyle że dla inwestorów nie ma to większego znaczenia. Ważniejsze jest to, że portfel zleceń spółki, choć całkiem spory, to może być marny jakościowo. Obawy te potwierdza uzasadnienie bardzo niskiej rentowności grupy.

- Kilka kontraktów, które były pozyskane w przetargach publicznych na początku roku, w momencie największej konkurencji cenowej, weszło aktualnie w fazę intensywnej realizacji. Osiągane na tych kontraktach rentowności są mniejsze, niż standardowo notowane - napisano w raporcie kwartalnym.

Będzie fuzja

Wydarzeniem miesiąca była informacja o planie połączenia Trakcji Polskiej z litewską Tiltra Group. Część zapłaty (w sumie będzie to 777 mln zł) zostanie pokryta w gotówce, reszta – poprzez emisję akcji, które obejmą dotychczasowi udziałowcy spółek z grupy Tiltra. Kupią oni także obligacje, które wypuści Trakcja. Ich łączna wartość nominalna to 292,5 mln zł.

Dzięki połączeniu przychody nowego podmiotu w 2012 r. mają się zbliżyć do 3 mld zł. Dla porównania – zanim poinformowano o transakcji, analitycy prognozowali, że za dwa lata Trakcja przekroczy barierę 1 mld zł przychodów. Zarząd spółki dostrzega też inne korzyści: dywersyfikację działalności, optymalizację kosztów i łatwiejszy rozwój w segmencie budownictwa tramwajowego.

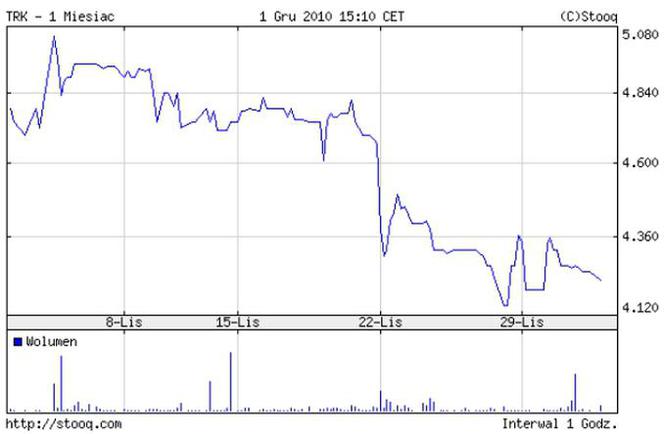

Notowania Trakcji Polskiej (w zł)

i

i

Inwestorów to nie przekonało (patrz wykres), niektórych analityków też. Od momentu ujawnienia informacji o fuzji kurs spadł o xx proc. Dlaczego? Maciej Stokłosa, analityk DI BRE Banku, uważa że korzyści z połączenia będą dużo mniejsze, niż ryzyka, jakie dla Trakcji będą wynikać ze znacznego wzrostu zadłużenia w relacji do wypracowywanych wyników. Relacja długu netto do EBITDA ma wynosić blisko 3 – najwięcej wśród giełdowych spółek budowlanych.

- Tak duży poziom zadłużenia jest ryzykowny w branży, w której brakuje indeksacji w kontraktach, a jedynym kryterium w przetargach publicznych jest cena – zwraca uwagę Maciej Stokłosa.

| Ranking spółek budowlanych po wynikach III kwartału |

|---|

| 1. Unibep |

| 2. HB Polska |

| 3. Budopol |

| 4. Budimex |

| 5. PBG |

| 6. Instal Kraków |

| 7. Erbud |

| 8. Mostostal Warszawa |

| 9. Polimex |

| 10. Mostostal Płock |

| 11. Naftobudowa |

| 12. Elektrobudowa |

| 13. ABM Solid |

| 14. Energomontaż-Północ |

| 15. Pol-Aqua |

| 16. Mostostal Zabrze |

| 17. Mostostal-Export |

| 18. Trakcja Polska |

| 19. Projprzem |

| 20. Energomontaż Północ |

| Źródło: Ipopema Securities |

Unibep na szczycie

Analitycy Ipopemy podsumowali wyniki giełdowych spółek z branży. Przyjrzeli się też wskaźnikom rynkowym. Efekt – ranking, którego zwycięzcą jest Unibep. Spółka zebrała najwięcej punktów dzięki dynamicznemu zwiększeniu skali biznesu, a także efektowi niskiej bazy (III kw. 2009 r. był dla spółki najsłabszym w czasie kryzysu). Na drugim miejscu uplasowała się Hydrobudowa Polska, głównie dzięki niskim wskaźnikom (P/E, P/EBIT, P/S), obliczonym w oparciu o historyczne rezultaty.

- Rynek dyskontuje w ten sposób spodziewane pogorszenie wyników spółki – podkreślają analitycy Ipopemy.

Podium uzupełnia Budopol (także dzięki efektowni niskiej bazy), a tuż za najlepszą trójką znaleźli się budowlani giganci: Budimex i PBG. Stawkę zamyka Energomontaż Północ, który miał kiepskie wyniki, a jego wycena na tle rywali nie jest atrakcyjna.

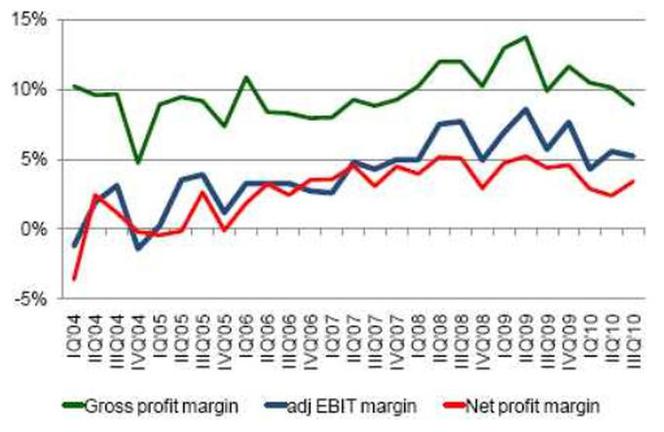

Analitycy po raz kolejny zwrócili uwagę na spadające marże spółek budowlanych. Obniżają się one konsekwentnie już od kilku kwartałów na poziomie zysku brutto ze sprzedaży (z powodu kryzysu i rosnącej konkurencji) oraz marży zysku operacyjnego (konsekwencja spadku marży podstawowej plus coraz mniejsze możliwości oszczędności w kosztach ogólnego zarządu). W trzecim kwartale marża zysku brutto ze sprzedaży spadła do 8,9 z 9,9 proc. w 3 kw. 2009 r. i 10,15 proc. w 2 kw. 2010. Tylko 4 z 20 firm, objętych analizą, zdołały poprawić rentowność w ujęciu kwartał do kwartału. Marża zysku operacyjnego spadła do 4,6 z 6,5 proc. w analogicznym okresie ub. r. W ujęciu rok do roku spadła też marża zysku netto (3,4 wobec 4,4 proc.), ale w porównaniu z 2 kw. tego roku była o 1 pkt. proc. wyższa.

Marża zysku brutto marża operacyjna i marża netto spółek budowlanych

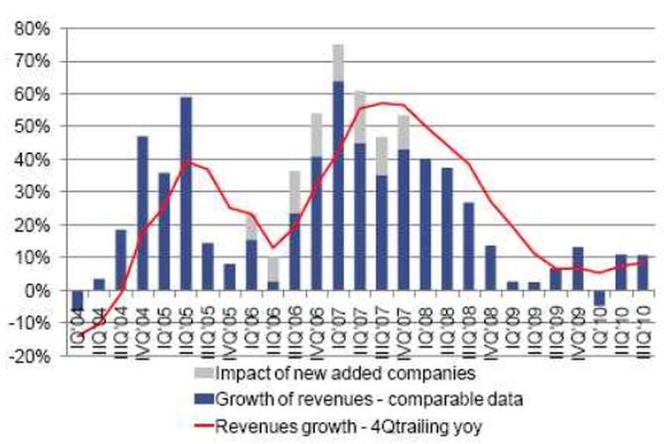

Tak, jak wyraźne są już tendencje w zmianach poziomu rentowności usług budowlanych, tak też od kilku kwartałów słabnie dynamika przychodów (patrz wykres poniżej). W trzecim kwartale byłaby jeszcze niższa, niż 10,7 proc., gdyby nie aż 50 proc. wzrost przychodów Budimeksu w segmencie budowlanym i trzykrotny wzrost przychodów z deweloperski. Większość pozostałych firm zwiększyła przychody w tempie jednocyfrowym, w niektórych przypadkach sprzedaż była niższa rok do roku.

Kwartalna dynamika przychodów spółek budowlanych

i

i

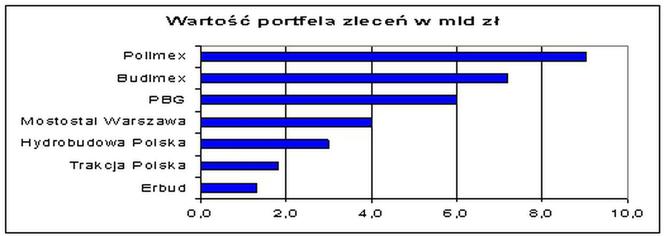

Bieżący portfel zamówień największych spółek giełdowych wygląda imponująco (patrz poniżej), w znacznej mierze dzięki kontraktom drogowym. Nad tym segmentem zbierają się czarne chmury.

Po pierwsze – opóźnia się podpisanie kilkunastu umów na budowę dróg ekspresowych i rozstrzygnięcie przetargów na 20 odcinkach dróg ekspresowych i obwodnic.

Po drugie – są problemy z terminową realizacją już rozpoczętych zadań.

Brakuje niektórych maszyn, niedobory dotyczą też wagonów, którymi transportowane jest kruszywo.

- Wydaje się całkiem prawdopodobne, że wybrane firmy, szczególnie te nowe na rynku Polskim, na dużych kontraktach drogowych poniosą straty – uważa Maciej Stokłosa, analityk DI BRE Banku.

i