Analiza ukazuje kierunek i dynamikę zmian kondycji finansowej i rentowności akcji poszczególnych spółek budowlanych w okresie hossy 2006-2007 i przejścia rynku w fazę zdecydowanej bessy z początkiem 2008 roku, aż do września 2008. Spółki budowlane zostały scharakteryzowane w obszarach takich jak:

- spodziewana, długookresowa rentowność inwestycji w akcje, zwana potencjałem dochodowym,

- średnie, przewidywane dla danej spółki ryzyko inwestycyjne,

- kondycja finansowa, określająca pozycję fundamentalną spółki pośród innych spółek branży.

Potencjał dochodowy, ryzyko inwestycyjne i kondycja finansowa spółek budowlanych GPW

Sygnały o kryzysie finansowym zaczęły nadchodzić z USA już w drugiej połowie 2007 roku. Kryzys wywoływać miały poważne zaburzenia na rynku kredytów hipotecznych typu "subprime", udzielanych w większości niewypłacalnym kredytobiorcom na zakup nieruchomości. Gwałtowny spadek wartości tych kredytów na rynku kapitałowym spowodował ogromne odpisy na wartości aktywów i utratę płynności wielu banków i innych instytucji finansowych w USA. Zbankrutował jeden z największych banków inwestycyjnych - Lehman Brothers oraz takie ikony amerykańskiego sektora finansowego, jak Merill Lynch, Wachovia czy Fortis. Przetrwały Fannie Mae, Freddie Mac, AIG i Dexia, a to dzięki wsparciu publicznych pieniędzy oraz interwencji FED i rządu amerykańskiego. Rządowy plan Paulsona, uchwalony we wrześniu 2008, przewiduje "wpompowanie" w rynek finansowy USA ponad 700 mld USD, celem poprawy jego płynności. Z uwagi na silne powiązania gospodarcze i finansowe z USA, odpowiednie środki zaradcze podjęły rządy europejskie. Szefowie rządów strefy Euro zdecydowali o wprowadzeniu na rynki finansowe dodatkowo około 1,3 biliona euro, ponadto zagwarantowano depozyty klientów indywidualnych od wartości 50 tys. euro do całości wkładu. Kryzys nie ominął Polski. We wrześniu powołano Komitet Stabilności Finansowej (szef NBP, minister finansów, przewodniczący KNF). Zgodnie z zaleceniem unijnym, rząd polski przyjął z mocą ustawy zmiany w przepisach, które umożliwią ochronę depozytów ludności do wysokości 50 tys. euro (100 %). Instytucjom finansowym NBP zaproponował tzw. pakiet zaufania, który ma poprawić płynność złotową i walutową banków. Narastającym problemem jest bowiem wzrost stawek na rynku międzybankowym. I tak np. 3-miesięczna stopa WIBOR we wrześniu i październiku 2008 roku wynosiła około 6,8-6,9 %, podczas gdy główna stopa NBP 6 %. Banki zdecydowanie ograniczyły akcję kredytową wobec klientów indywidualnych i firm, a także wobec siebie nawzajem. Grupa tzw. rynków wschodzących, w tym Polski, ucierpiały też w wyniku osłabienia walut wobec Euro i dolara USA. W przeciągu około 2 miesięcy złoty uległ deprecjacji wobec obu tych walut, a zwłaszcza dolara - o blisko 50 %. Istnieje zgoda co do tego, że nieuniknioną konsekwencją tych poważnych zaburzeń na rynkach finansowych w USA, w Europie i w Azji będzie globalne spowolnienie gospodarcze, a co za tym idzie utrudnienie funkcjonowania przedsiębiorstw i indywidualnych konsumentów. Inną, dającą się odczuć już w drugiej połowie 2007 roku, konsekwencją pogłębiającego się kryzysu był nabierający dynamiki spadek indeksów na giełdach w USA, w Europie i w Azji. Perturbacje na rynku kapitałowym i gwałtowne spadki indeksów, zwłaszcza w drugim i trzecim kwartale 2008 roku, doprowadziły nawet do przejściowego zamykania niektórych giełd, w tym giełdy rosyjskiej.

Wydaje się, że w tak dramatycznych okolicznościach, a przed podjęciem decyzji inwestycyjnej, szczególnego znaczenia nabiera prawidłowa, możliwie wszechstronna i precyzyjna analiza danego sektora bądź konkretnej spółki.

W dzisiejszych uwarunkowaniach rynkowych, odpowiedni dobór akcji do portfela powinien być równoznaczny z bezpieczną inwestycją. Bezpieczeństwo inwestycji oznacza, że spółka pozwoli osiągnąć maksymalny zysk przy minimalnym ryzyku inwestycyjnym. W czasie minionej hossy, w okresie stabilnego wzrostu prawie wszystkich walorów, inwestorzy zazwyczaj stosowali analizę techniczną lub fundamentalną, z przewagą tej pierwszej. Przez analizę fundamentalną należy rozumieć obserwację i właściwą interpretację danych udostępnianych przez spółkę, dotyczących głównie jej historycznej, bieżącej i prognozowanej sytuacji ekonomiczno-finansowej. Chodzi przede wszystkim o takie obszary funkcjonowania, jak: rentowność, płynność finansowa, obsługa zadłużenia, sprawność działania i efektywność na rynku kapitałowym.

Podstawowa i najbardziej rozpowszechniona forma analizy fundamentalnej, czyli analiza wskaźnikowa jest przedsięwzięciem skomplikowanym i czasochłonnym. Inną cechą ujemną analizy wskaźnikowej jest szeroka dowolność w interpretacji wyników. Rzetelna analiza fundamentalna, zrealizowana alternatywnymi wobec analizy wskaźnikowej metodami opartymi na zastosowaniu odpowiednich programów komputerowych, pozwala ocenić kondycję finansową i rzeczywiste perspektywy rynkowe danej spółki w sposób miarodajny i jednoznaczny. Ułatwia to z reguły prawidłową ocenę możliwości spółki na rynku kapitałowym, zwłaszcza w średnim i dłuższym terminie, a także w okresie takich jak obecne napięć rynkowych.

Perspektywę inwestowania w akcje danej spółki można też oceniać poprzez analizę techniczną. Polega ona na obserwacji przebiegu kursu akcji w czasie, przy czym historia akcji w przeszłości pozwala z reguły przewidzieć ich najbliższą przyszłość. Analiza fundamentalna ma charakter obliczeniowy, zaś analiza techniczna jest dostępna w formie komputerowych programów wizualnych, udostępnianych w sieci. Analiza fundamentalna skupia się na sytuacji wewnętrznej spółki, podczas gdy analiza techniczna na jej funkcjonowaniu pod postacią akcji na parkiecie giełdowym. Analiza fundamentalna pozwala wytypować do portfela inwestycyjnego najbardziej odpowiednie spółki, zaś analiza techniczna - ukazując moment zmiany trendu - podpowiada kiedy należy dokonać zakupu, bądź zbycia akcji. Obie metody mają charakter komplementarny i tylko ich równoległe, nie zaś alternatywne - jak to często bywa - stosowanie jest analitycznie poprawne.

Przedstawiona poniżej ocena atrakcyjności akcji polega na ujęciu ilościowym /kwantyfikacji/ wyników analizy technicznej danej spółki i porównaniu ich z wynikami analizy fundamentalnej. W ten sposób zidentyfikowane zostają akcje, najbardziej dochodowe z punktu widzenia spodziewanego zysku z inwestycji i odznaczające się jednocześnie najniższym prognozowanym ryzykiem inwestycyjnym.

Akcje potencjalnie najbardziej dochodowe, a jednocześnie stanowiące bezpieczną inwestycję, powinny odznaczać się: wysokim potencjałem dochodowym, niskim ryzykiem inwestycyjnym, wysoką stabilnością dodatniej rentowności przy zbyciu, bliską odległością od maksymalnego notowania oraz dobrą kondycją finansową spółki.

Kondycja finansowa spółek budowlano-montażowych i deweloperskich*

Określenie pozycji fundamentalnej spółki jest równoznaczne z ustaleniem jej kondycji finansowej na tle spółek konkurencyjnych. Kondycję oblicza się w oparciu o możliwie aktualne bezwzględne wartości najistotniejszych wskaźników finansowych i o dynamikę ich zmian. Akcje spółki o silniejszej kondycji finansowej powinny umożliwić wyższy zwrot z inwestycji, przy relatywnie niższym ryzyku, niż konkurencyjne spółki z branży. Wysoki potencjał dochodowy, przy niskim lub umiarkowanym ryzyku inwestycyjnym, cechuje zazwyczaj spółki o silnych fundamentach finansowych. Jeśli natomiast spółka odnotowuje w danym roku stosunkowo wysoki zwrot z akcji, zaś jej kondycja finansowa jest słaba, potencjał dochodowy niski a ryzyko inwestycyjne wysokie, oznacza to zwykle spekulację na danym walorze.

Do określenia kondycji finansowej zastosowano Wielowymiarową Analizę Porównawczą (Multi-Dimensional Comparative Analysis). Program komputerowy przeanalizował następujące parametry, po czym uszeregował spółki w kolejności od najwyższej do najniższej kondycji finansowej:

1. aktywa (majątek rzeczowy, finansowy i niematerialny spółki), na 30.06.2008,

2. dynamika zmiany aktywów, VI.2008/VI.2007,

3. kapitał własny, na 30.06.2008,

4. dynamika zmiany kapitału własnego, VI.2008/VI.2007,

5. przychody netto ze sprzedaży, na 30.06.2008,

6. dynamika zmiany przychodów netto ze sprzedaży, VI.2008/VI.2007,

7. zysk operacyjny EBIT (z działalności branżowej), na 30.06.2008,

8. dynamika zmiany zysku operacyjnego, VI.2008/VI.2007,

9. zysk netto, na 30.06.2008,

10. dynamika zmiany zysku netto, VI.2008/VI.2007,

11. rentowność sprzedaży, ROS (%), na 30.06.2008,

12. rentowność kapitału własnego, ROE (%), na 30.06.2008,

13. wskaźnik giełdowy: C/Z (wartość 1 akcji do zysku na 1 akcję), na 30.09.2008,

14. wskaźnik giełdowy: C/WK (wartość 1 akcji do wartości księgowej na 1 akcję), na 30.09.2008,

15. wskaźnik giełdowy: Roczna Stopa Zwrotu, RSZ (%), na 30.09.2008.

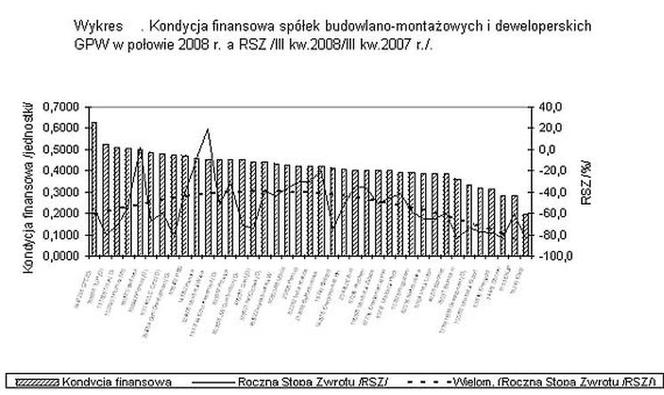

Na czele rankingu znalazły się głównie spółki deweloperskie /Wykres 1/. Wśród 16 czołowych spółek jest 10 deweloperów, czyli praktycznie wszyscy sklasyfikowani w rankingu - z jednym wyjątkiem. Świadczy to o tym, że lata 2006-2007 były okresem wyjątkowo korzystnym dla finansów branży deweloperskiej (średnia rentowność netto w 2007 roku osiągnęła 45 %). Spółki deweloperskie rozdzielone zostały przez kilka najsilniejszych fundamentalnie spółek budowlano-montażowych: Polimex-MS SA, Budimex SA, PBG SA, Panova SA, Mostostal Warszawa SA i Polaqua SA. Warto przypomnieć, że w grudniu 2007 roku wśród 16 czołowych spółek rankingu było 6 spółek deweloperskich, zaś w czerwcu 2008 roku - już 9 spółek.

Wykres 1

i

opracowanie własne, OBRK, Marek W. Zdyb. Dane dot. wskaźników finansowych: "Rzeczpospolita", Kondycja firm w II kw. 2008 /raport, 21.08.2008. Dane dot. C/Z, C/WK, RSZ: "Parkiet", 30.09.2008

O ile środkowa i tylna część wykresu rocznej stopy zwrotu (RSZ), reprezentowana głównie przez spółki budowlano-montażowe, jest dokładnym odbiciem przebiegu rankingu kondycji finansowej spółek, to jego czołowa część ma zgoła odmienny przebieg. Przyczyną może być to, że silne fundamentalnie spółki, w zamian za poczucie bezpieczeństwa inwestycyjnego zaoferowały niższy zwrot z inwestycji. Inną, może nawet istotniejszą przyczyną jest rodzący się, negatywny sentyment inwestorów wobec podsektora deweloperskiego, spowodowany wyjątkowo skomplikowaną sytuacją tej branży w obliczu zaostrzenia kryteriów w sektorze finansowym, zwłaszcza zaś przyznawania kredytów. Przebieg rocznej stopy zwrotu jest o tyle istotny, że zapowiada zazwyczaj, jak w przyszłości długo- i średnioterminowej będzie się kształtować atrakcyjność inwestycyjna akcji. W tym kontekście uwagę zwracają roczne stopy zwrotu Budimexu SA, Mostostalu Warszawa SA i do pewnego stopnia Elektrobudowy SA. Spółki te stosunkowo dobrze znoszą nowe, niekorzystne dla branży warunki rynkowe. Stworzona przez nie strategia pozwala - przynajmniej na razie - z względnym powodzeniem stawiać czoła bessie. Abstrahując od wspomnianych wyżej liderów, najwyższe stopy zwrotu w III kw. 2008 roku zapewniły spółki o średniej kondycji finansowej, bez wyjątku budowlano-montażowe. Wśród spółek deweloperskich, które generalnie poprawiły kondycję finansową, w ciągu półrocza najbardziej spektakularny awans w rankingu odnotowały TUP SA i Triton SA.

Jeśli wysokiej kondycji finansowej odpowiada wysoki potencjał dochodowy i (względnie) niskie ryzyko inwestycyjne, wówczas inwestycja w akcje takiej spółki powinna mieć dla inwestora pomyślny przebieg w średnim i długim okresie. W tym celu należy skonfrontować usytuowanie spółki w rankingach kondycji finansowej i atrakcyjności inwestycyjnej.

Atrakcyjność inwestycyjna akcji spółek budowlano-montażowych i deweloperskich

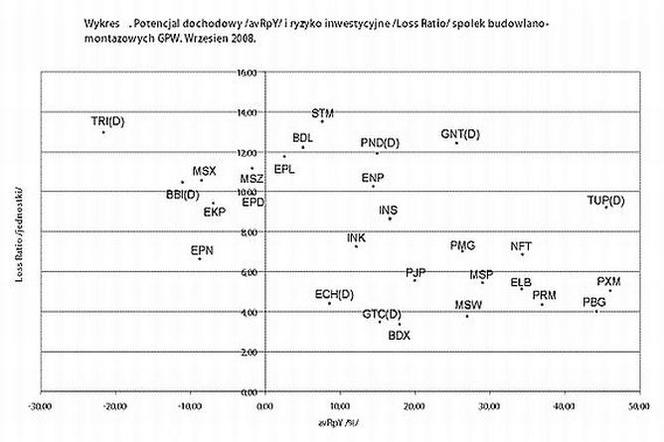

W latach 2006-2008 wartości potencjału dochodowego, ryzyka inwestycyjnego i wskaźników towarzyszących, w spółkach budowlano-montażowych i deweloperskich GPW uległy znacznej ewolucji /Wykres 2/.

- W sierpniu 2006 roku przeciętny (mediana) roczny potencjał dochodowy, czyli długoterminowa rentowność akcji (avRpY), wyniósł dla zbadanego zbioru polskich spółek 24,23 %. W przypadku zbioru najlepszych budowlanych spółek unijnych rentowność inwestycyjna wynosiła wówczas 15,26 %. Była to więc rentowność nieco tylko niższa i zasadniczo porównywalna z wartością otrzymaną dla zbioru spółek polskich. W czerwcu 2007 roku przeciętna rentowność inwestycyjna wzrosła do 45,27 %, czyli o 87 %. W grudniu 2007 roku obniżyła się do 32,44 %, w czerwcu 2008 roku do 20,59 %, zaś we wrześniu 2008 roku do 15,09 %. Spadła zatem o - 53,5 % w stosunku do początku 2008 roku.

- Stabilność zysku przy zbyciu akcji (Winning Stability = WS) w przypadku spółek krajowych wyniosła w sierpniu 2006 roku 0,8667, zaś w czerwcu 2007 roku 0,8571. Tę samą wartość wskaźnik utrzymał w grudniu 2007 roku. Wskaźnik WS dla spółek unijnych wynosił wówczas 0,5900. W okresie 2001-2007 spółki polskie demonstrowały więc bardziej dynamiczny wzrost wartości akcji. Znalazło to odbicie przede wszystkim w wyższej i rosnącej wartości średniej rocznej rentowności inwestycyjnej (avRpY), ale także w wyższej i praktycznie niezmienionej stabilności zysku na zbyciu akcji (WS). W czerwcu 2008 roku stabilność zysku spadła do 0,8214, zaś we wrześniu 2008 roku do 0,8000. A zatem, zbywając akcje, coraz częściej można było na tej operacji stracić.

- Prawdopodobieństwo straty (Loss Probability) w przypadku spółek krajowych wyniosło w sierpniu 2006 roku 0,4706, w czerwcu 2007 roku 0,3846, zaś w grudniu 2007 roku 0,4286. We wrześniu 2008 roku prawdopodobieństwo straty wynosiło 0,4032. Dla spółek unijnych wskaźnik ten wyniósł 0,4444. Wszystkie te wartości nie odbiegają od średniego poziomu dla głównych rynków kapitałowych w Europie.

- Średnia, ważona strata (weighted average Loss) dla spółek polskich wyniosła w sierpniu 2006 roku 8,8708, dla unijnych zaś 6,6905. W czerwcu 2007 roku w przypadku spółek polskich wartość ta uległa znacznemu pogorszeniu do 17,7883, zaś w grudniu 2007 roku osiągnęła 20,8615. We wrześniu 2008 roku wartość wskaźnika wzrosła do 21,4500. Świadczy to o postępującym wzroście ryzyka inwestycyjnego na krajowym rynku akcji spółek budowlanych.

- Wskaźnik straty (Loss Ratio) jest istotnym wskaźnikiem, stosowanym do bezpośredniego porównania ryzyka inwestowania w papiery poszczególnych spółek. Ukazuje on podstawowe ryzyko związane z inwestowaniem w akcje danej spółki. Średnia tego wskaźnika dla zbioru spółek krajowych wyniosła w sierpniu 2006 roku 4,26, dla unijnych zaś 2,56. W czerwcu 2007 roku wskaźnik ten osiągnął dla spółek polskich 6,52 (pogorszenie o - 53 %), w grudniu 2007 roku 8,21, zaś we wrześniu 2008 roku 7,94 (pogorszenie o dalsze - 21,8 % w stosunku do czerwca 2007 roku). Jest to kolejny wskaźnik, po średniej ważonej stracie (weighted Loss), który potwierdza wzrost ryzyka inwestycyjnego w branży.

- Wskaźnik maksymalnej wartości akcji (TRV Ratio) jest wskaźnikiem pomocniczym, pozwalającym wybrać akcje korzystniejsze spośród akcji dwóch spółek o zbliżonym lub identycznym wskaźniku straty. Wskaźnik ten jest tym lepszy, im niższa jest jego wartość. Dla spółek polskich wyniósł on w sierpniu 2006 roku 0,0734, dla unijnych 0,3774. W czerwcu 2007 roku wskaźnik wynosił dla spółek polskich 0,1523 (pogorszenie o - 107,5 % w ciągu roku). W grudniu 2007 roku wskaźnik wyniósł 0,9702, zaś we wrześniu 2008 roku 2,3185 (pogorszenie o kolejne - 1.422 % w stosunku do czerwca 2007 roku). Jest teraz ponad 6-krotnie gorszy niż odpowiedni wskaźnik spółek unijnych. Świadczy to o coraz silniejszym trendzie spadkowym indeksu branżowego i oddalaniu się od szczytu notowań.

- Ryzyko całkowite (Risk) jest wskaźnikiem pomocniczym, pochodnym od uprzednio omówionych wskaźników ryzyka. Wartość tego wskaźnika była w sierpniu 2006 roku niemal identyczna w przypadku spółek polskich i unijnych i wynosiła odpowiednio 0,3505 i 0,3774. W czerwcu 2007 roku wskaźnik ten dla spółek polskich wyniósł 0,7194, czyli wzrósł znacznie bo o 105,2 % (podobny rząd wielkości, jak przy TRV Ratio). W grudniu 2007 roku wskaźnik wynosił już 4,5002, zaś we wrześniu 2008 roku 19,0271. Był zatem niemal 50-krotnie gorszy, niż odpowiedni wskaźnik unijny.

Wykres 2

i

Tabela 1

|

L.p. |

Nazwa spółki |

Potencjał dochodowy (avRpY, %) |

Ryzyko inwestycyjne (Loss Ratio, jednostki) |

||||||

|

IX.08 |

VI.08 |

XII.07 |

VI.07 |

IX.08 |

VI.08 |

XII.07 |

VI.07 |

||

|

1. |

BBIDevelop.NFI(D) |

-11,11 |

10,46 |

||||||

|

2. |

Budimex |

17,90 |

18,65 |

22,46 |

31,66 |

3,36 |

3,94 |

4,94 |

1,77 |

|

3. |

Budopol |

5,01 |

8,76 |

21,10 |

35,97 |

12,21 |

12,92 |

13,88 |

11,80 |

|

4. |

Echo Investment (D) |

8,55 |

9,12 |

18,92 |

98,55 |

4,40 |

5,09 |

4,37 |

3,92 |

|

5. |

Elektrobudowa |

34,21 |

35,32 |

38,22 |

47,92 |

5,12 |

5,29 |

6,20 |

4,03 |

|

6. |

Elkop |

-6,97 |

-2,03 |

23,28 |

23,99 |

9,42 |

10,13 |

8,47 |

8,45 |

|

7. |

Energoaparatura |

14,40 |

13,20 |

27,61 |

45,88 |

10,26 |

10,60 |

10,50 |

7,74 |

|

8. |

Energomont. Płd |

-1,74 |

-1,37 |

1,22 |

16,28 |

9,90 |

11,48 |

11,66 |

8,76 |

|

9. |

Energomont. Płn |

-8,80 |

-5,66 |

- 5,34 |

4,26 |

6,63 |

6,62 |

7,95 |

5,59 |

|

10. |

Energopol |

2,52 |

1,34 |

17,85 |

34,38 |

11,76 |

12,15 |

11,31 |

8,92 |

|

11. |

Gant (D) |

25,53 |

33,51 |

52,87 |

71,1 |

12,43 |

12,39 |

11,95 |

12,74 |

|

12. |

GTC (D) |

15,27 |

24,95 |

40,86 |

55,72 |

3,48 |

2,96 |

2,34 |

2,08 |

|

13. |

Instal Kraków |

12,11 |

13,12 |

16,21 |

30,45 |

7,24 |

8,52 |

9,77 |

6,00 |

|

14. |

Instal Lublin |

16,62 |

16,99 |

33,83 |

37,39 |

8,63 |

8,92 |

8,95 |

8,70 |

|

15. |

Mostostal Płock |

29,03 |

30,76 |

38,68 |

41,30 |

5,43 |

6,18 |

6,87 |

6,60 |

|

16. |

Mostostal W-wa |

26,93 |

30,08 |

31,39 |

30,43 |

3,76 |

4,26 |

6,08 |

6,85 |

|

17. |

Mostostal Zabrze |

-1,77 |

0,37 |

3,50 |

13,91 |

11,18 |

12,24 |

13,00 |

11,60 |

|

18. |

Mostostal Export |

-8,55 |

-4,44 |

3,67 |

15,65 |

10,56 |

10,24 |

10,15 |

6,30 |

|

19. |

Naftobudowa |

34,32 |

41,95 |

59,59 |

68,69 |

6,86 |

6,62 |

5,85 |

8,10 |

|

20. |

PBG |

44,22 |

51,99 |

70,50 |

101,06 |

4,00 |

4,83 |

6,05 |

0,08 |

|

21. |

Pemug |

26,31 |

27,22 |

33,50 |

47,58 |

7,01 |

7,24 |

7,20 |

4,67 |

|

22. |

Polimex-MS |

46,04 |

49,25 |

65,69 |

78,34 |

5,04 |

5,61 |

4,43 |

4,38 |

|

23. |

Polnord (D) |

14,90 |

22,53 |

37,28 |

58,28 |

11,92 |

11,63 |

11,57 |

9,33 |

|

24. |

Prochem |

36,94 |

36,43 |

39,72 |

60,12 |

4,35 |

4,49 |

4,50 |

1,21 |

|

25. |

Projprzem |

19,92 |

26,14 |

35,01 |

47,47 |

5,54 |

4,98 |

5,01 |

4,84 |

|

26. |

Stormm |

7,58 |

8,91 |

25,04 |

44,66 |

13,51 |

15,32 |

15,62 |

13,24 |

|

27. |

Triton (D) |

-21,67 |

12,97 |

||||||

|

28. |

TUP (D) |

45,52 |

59,61 |

72,53 |

99,98 |

9,21 |

8,27 |

9,60 |

9,30 |

|

Mediana: |

15,09 |

20,59 |

32,44 |

45,27 |

7,94 |

7,76 |

8,21 |

6,55 |

|

(D): spółka deweloperska

Na polskim rynku kapitałowym wzrost potencjału dochodowego akcji (średniej, długoterminowej rentowności akcji) odbywa się zwykle kosztem wzrostu ryzyka inwestycyjnego. Z kolei obniżenie potencjału dochodowego przynosi zazwyczaj skutek w postaci zmniejszenia poziomu ryzyka inwestycyjnego. Mechanizm ten funkcjonuje jednak tylko w przypadku spółek o ugruntowanej pozycji fundamentalnej (wysokiej kondycji finansowej). Innym czynnikiem warunkującym opisany wyżej mechanizm zmian jest charakter koniunktury na rynku kapitałowym. Powyższa wprost proporcjonalność zmian występuje na rynku w fazie hossy (np. 2006-czerwiec 2007). Rynek w fazie korekty lub bessy powoduje zwykle spadek potencjału dochodowego przy wzroście ryzyka inwestycyjnego (np. druga połowa 2007 roku, pierwsza połowa 2008 roku). Skala i proporcja wzrostów bądź spadków pozostają w bezpośrednim związku z poziomem kondycji finansowej danej spółki. Spadkom potencjału dochodowego w okresie czerwiec 2007-czerwiec 2008 towarzyszyła obniżka ryzyka inwestycyjnego w II kw. 2008 roku Jednak pogłębienie się zjawisk kryzysowych na rynkach finansowych spowodowało, że ryzyko to już we wrześniu 2008 roku wzrosło.

Tabela 2

| L.p. | Nazwa spółki | Miesięczna dynamika zmiany kursu (%) | Wskaźniki płynności (obsługi długu) | ||||

| IX.08 | XII.07 | Impetus (%) | Graham I* | Graham II* | Town** | ||

|

1. |

BBI Devel.NFI(D) |

0,51 |

1,24 |

-6,54 |

4,22 |

1,81 |

8,45 |

|

2. |

Budimex |

74,60 |

86,00 |

-1,47 |

1,25 |

1,38 |

15,68 |

|

3. |

Budopol |

1,61 |

4,21 |

-6,86 |

1,71 |

z.d.=0 |

- |

|

4. |

Echo Investment(D) |

4,27 |

7,61 |

-4,88 |

2,57 |

0,38 |

12,74 |

|

5. |

Elektrobudowa |

192,80 |

190,00 |

0,16 |

1,70 |

14,57 |

p.p.(-) |

|

6. |

Elkop |

0,02 |

0,17 |

-9,80 |

7,04 |

z.d.=0 |

1,23 |

|

7. |

Energoaparatura |

1,22 |

2,37 |

-5,39 |

1,54 |

5,06 |

1,13 |

|

8. |

Energomont. Płd |

2,38 |

2,95 |

-2,15 |

1,68 |

1,19 |

0,71 |

|

9. |

Energomont. Płn |

9,85 |

13,70 |

-3,12 |

2,62 |

4,20 |

p.p.(-) |

|

10. |

Energopol |

4,72 |

12,29 |

-6,84 |

3,88 |

21,77 |

0,03 |

|

11. |

Gant (D) |

18,99 |

63,60 |

-7,79 |

2,07 |

1,29 |

p.p.(-) |

|

12. |

GTC (D) |

21,90 |

43,90 |

-5,57 |

3,28 |

0,52 |

8,28 |

|

13. |

Instal Kraków |

17,80 |

21,00 |

-1,69 |

1,70 |

412,01 |

p.p.(-) |

|

14. |

Instal Lublin |

2,74 |

6,40 |

-6,35 |

1,05 |

43,28 |

6,69 |

|

15. |

Mostostal Płock |

71,00 |

97,15 |

-2,99 |

1,90 |

74,05 |

z.d.=0 |

|

16. |

Mostostal W-wa |

53,00 |

56,45 |

-0,68 |

1,30 |

5,86 |

0,29 |

|

17. |

Mostostal Zabrze |

5,68 |

8,30 |

-3,51 |

0,97 |

k.o.<0 |

p.p.(-) |

|

18. |

Mostostal Export |

1,80 |

4,63 |

-6,79 |

1,78 |

5,23 |

1,08 |

|

19. |

Naftobudowa |

24,90 |

66,70 |

-6,96 |

1,56 |

4,92 |

p.p.(-) |

|

20. |

PBG |

224,80 |

320,00 |

-3,31 |

1,64 |

1,86 |

0,92 |

|

21. |

Pemug |

2,20 |

2,72 |

-2,12 |

1,71 |

5,27 |

42,45 |

|

22. |

Polimex-MS |

4,94 |

9,00 |

-5,01 |

1,41 |

0,98 |

p.p.(-) |

|

23. |

Polnord (D) |

46,00 |

144,00 |

-7,56 |

6,04 |

2,70 |

p.p.(-) |

|

24. |

Prochem |

55,40 |

50,40 |

1,10 |

1,38 |

4,94 |

p.p.(-) |

|

25. |

Projprzem |

19,34 |

38,70 |

-5,56 |

1,91 |

17,75 |

0,43 |

|

26. |

Stormm |

2,22 |

6,02 |

-7,01 |

2,22 |

2,34 |

28,19 |

|

27. |

Triton (D) |

3,84 |

9,15 |

-6,45 |

2,70 |

29,04 |

0,01 |

|

28. |

TUP (D) |

7,14 |

17,75 |

-6,64 |

3,52 |

0,23 |

2,25 |

|

Mediana: |

-5,48 |

||||||

(D): spółka deweloperska. Z.d.=0: brak zadłużenia długoterminowego. P.p.(-): ujemne przepływy pieniężne.

K.o.<0: ujemny kapitał obrotowy. *: dane na czerwiec 2008. **: dane na grudzień 2007.

Potwierdziło się obserwowane wcześniej zjawisko powinowactwa sektorowego. I tak, Mostostale o lepszej kondycji finansowej, tj. Mostostal Warszawa SA i Mostostal Płock SA, zaprezentowały podobny poziom zarówno potencjału dochodowego, jak i ryzyka inwestycyjnego. Z kolei dwa inne, nieco słabsze fundamentalnie Mostostale, Mostostal Zabrze SA i Mostostal Export SA również demonstrują zbieżność w zakresie obu wymienionych wskaźników. Podobnie, blisko siebie usytuowały się w rankingu oba Instale i obydwa Energomontaże.

Zmiana sytuacji rynkowej zweryfikowała dotychczas obowiązującą zasadę wzajemnej, wprost proporcjonalnej zależności potencjału dochodowego i ryzyka inwestycyjnego. Wzrost potencjału dochodowego był na ogół tożsamy ze wzrostem ryzyka inwestycyjnego i odwrotnie. Zasada ta jednak funkcjonowała w ten sposób w sprzyjających warunkach rynkowych (hossa). Spółka, która demonstrowała tę zależność musiała mieć solidne fundamenty, czyli wysoką kondycję finansową. W okresie bessy, tj. już w drugim półroczu 2007 roku i w całym 2008 roku, nawet solidna kondycja finansowa nie wystarczyła, aby wzrost ryzyka inwestycyjnego skutkował poprawą potencjału dochodowego, jak to miało miejsce jeszcze w pierwszej połowie 2007 roku. Obecnie - w fazie pogłębiającej się bessy - spadkowi potencjału dochodowego niemal powszechnie towarzyszy dalszy wzrost ryzyka inwestycyjnego, którego poziom w przypadku spółek krajowych znacznie już odbiega na niekorzyść od średniego poziomu ryzyka inwestycyjnego dla czołowych unijnych spółek budowlanych.

W przypadku silnego trendu spadkowego lub wzrostowego zastosowanie znajduje wskaźnik impetu, który oddaje dynamikę trendu /Tabela 2/. W przypadku spółek o najwyższym ryzyku wskaźnik "Impetus" zasygnalizował najwyższe wartości dynamiki spadku kursu akcji, jest to zatem wskaźnik pomocniczy, wstępnie sygnalizujący wzrost ryzyka inwestycyjnego. W strefie zagrożenia znalazły się prawie wszystkie spółki deweloperskie, spółki o słabszych fundamentach i te, które z innych przyczyn postrzegane są przez inwestorów jako ryzykowne.

W okresie turbulencji na rynkach finansowych i utrudnień w polityce kredytowej banków, coraz ważniejsze jest określanie płynności finansowej spółek. Jak wiadomo, sektor budowlany z reguły finansuje się długiem, a zatem wskaźniki płynności zyskują w tych okolicznościach na znaczeniu. Aby uwiarygodnić poziom płynności, w analizie posłużono się wskaźnikami nietypowymi, gdyż niektóre spółki mają tendencję do "poprawy" wartości tradycyjnych wskaźników płynności, opartych na kapitale własnym lub zysku operacyjnym (EBIT, EBITDA). Graham I/ standard > 2/ i Graham II /standard >1/ oraz Town /standard 1-3/ - to dosyć surowe wskaźniki stosowane na rynku USA. Najsurowszy jest wskaźnik Towna, gdyż osąd płynności opiera na generowanych przez spółkę przepływach pieniężnych. Spośród czołowych spółek obu rankingów (kondycja finansowa, atrakcyjność akcji) wszystkie kryteria spełniły: PBG SA, Mostostal Warszawa SA, Mostostal Płock SA i Projprzem SA. Kryteria te spełniły też niektóre mniejsze spółki, o gorszej kondycji finansowej i atrakcyjności inwestycyjnej, które - jak widać - skutecznie się restrukturyzują: Energoaparatura SA, Energomontaż Płd SA, Energopol SA i Mostostal Export SA. Również mniejsi deweloperzy: TUP SA i Triton SA.

Źródło: opracowanie własne, OBRK, Marek W. Zdyb

- Wskaźnik siły dochodowej (Total Winning Potential Value) jest kompleksowym wskaźnikiem predykcji spodziewanego dochodu z akcji i ponoszonego ryzyka. W przypadku akcji spółek polskich jego wartość przeciętna (mediana) wyniosła w sierpniu 2006 roku 79,59 - przy znacznym rozrzucie wartości dla poszczególnych spółek. W przypadku tzw. najlepszych spółek UE przeciętna siła dochodowa (TWPV) wynosiła 21,61. Zatem była to wartość blisko 4-krotnie niższa niż dla spółek polskich. W czerwcu 2007 roku wskaźnik ten dla spółek polskich obniżył się do 29,18, czyli o - 58,3 % w ciągu roku, zbliżając się do poziomu wartości dla spółek Unii Europejskiej. W grudniu 2007 roku wskaźnik zszedł do poziomu 5,15, zaś we wrześniu 2008 roku do 0,58 - czyli obniżył się o - 98 % w stosunku do czerwca 2007 roku. Jego wartość jest teraz 37-krotnie niższa niż dla najlepszych spółek unijnych. Podstawową przyczyną tak znacznego pogorszenia wskaźników jest pogorszenie klimatu w krajowym sektorze finansowym oraz wyraźne symptomy osłabienia wzrostu gospodarczego. W ciągu mijającego roku branża napotkała dodatkowe bariery wzrostu w postaci np. pogłębiającego się spadku podaży wysokokwalifikowanej siły roboczej i wymuszonego tym samym wzrostu kosztów robocizny, wzrostu cen materiałów budowlanych i obniżenia marży własnej oraz, częściowo, obniżenia popytu na mieszkania, związanego z ich relatywnie wysokimi cenami. Od połowy 2007 roku z kraju odpływa też portfelowy kapitał zagraniczny, lokowany na polskim rynku kapitałowym od 2003 roku. Z rynku kapitałowego masowo wycofują się także polskie fundusze inwestycyjne (TFI). Nie ulega kwestii, że podsektor deweloperski ogranicza nowe inwestycje w budownictwo mieszkaniowe, zwłaszcza to o podwyższonym standardzie, czyli tzw. apartamentowce.

W sierpniu 2006 roku w obszarze powyżej średniej unijnej rentowności (avRpY: 15,26) i poniżej ryzyka inwestycyjnego (Loss Ratio: 2,56) dla najlepszych spółek budowlanych znalazły się spółki polskie: PBG SA, Prochem SA, Projprzem SA, Elektrobudowa SA. Limit ryzyka inwestycyjnego dla spółek unijnych przekroczyły wtedy wprawdzie o około 20 % Polimex-MS SA i Echo Investment SA, jednak zmieściły się one w limicie potencjału dochodowego. W czerwcu 2007 roku w obszarze powyżej średniej rentowności i poniżej średniego ryzyka dla spółek unijnych znalazły się: PBG SA, Prochem SA, GTC SA i Budimex SA. Atutem tej ostatniej było niskie ryzyko inwestycyjne. Tradycyjnie w pobliżu tego obszaru uplasowały się: Echo Investment SA, Polimex-MS SA, Elektrobudowa SA i Projprzem SA. Jednak ryzyko inwestycyjne tych spółek, w ciągu roku, dość istotnie wzrosło. Swoją pozycję znacznie poprawiła Naftobudowa SA. Nastąpiło to jednak kosztem dużego wzrostu ryzyka inwestycyjnego. Podobnie wysoki potencjał dochodowy wykazywały - jednak przy znacznym ryzyku inwestycyjnym - TUP SA, Gant SA i Polnord SA. W grudniu 2007 roku w obszarze najlepszych budowlanych spółek UE znajdowała się już tylko GTC SA (avRpY: 40,86, Loss Ratio: 2,38). W pobliżu, lecz już poza strefą optymalnego ryzyka UE znalazły się Prochem SA i Projprzem SA. Podobny poziom ryzyka do obu wymienionych spółek zaprezentowały Echo Investment SA i Budimex SA. Ich potencjał dochodowy był jednak niższy. Zbliżony poziom ryzyka, lecz wyższy niż GTC SA. poziom potencjału dochodowego zaprezentowały Polimex-MS SA, PBG SA, Naftobudowa SA i TUP SA. (avRpY: około 60 - 70 %). Jednak zwłaszcza w przypadku TUP SA, Ganta SA i Polnordu SA ryzyko inwestycyjne było dość znaczne.

We wrześniu 2008 roku nadal pogarszał się potencjał dochodowy i rosło ryzyko inwestycyjne branży budowlanej. W strefie najlepszych spółek znalazły się: Polimex-MS SA, PBG SA, Prochem SA, Elektrobudowa SA, Mostostal Warszawa SA, Mostostal Płock SA, Projprzem SA, Budimex SA i GTC SA. W grupie wysokiego potencjału dochodowego, lecz i wysokiego ryzyka znalazł się po raz kolejny TUP SA. Spółki deweloperskie zgrupowały się w strefie najwyższego ryzyka inwestycyjnego. Akceptowalny jego poziom wykazują jedynie GTC SA i Echo Investment SA, przy czym potencjał dochodowy tej ostatniej spółki niemal zrównał się z poziomem wyżej oprocentowanych depozytów bankowych.

Poniżej zestawiono i porównano potencjał dochodowy i ryzyko inwestycyjne akcji spółek budowlanych i deweloperskich GPW, w okresie wrzesień 2008-czerwiec 2007 roku /Tabela 1/:

i