To na razie zepchnęło na dalszy plan problemy budżetowe kilku państw strefy euro, co nie znaczy, że problemy te zostały rozwiązane. Jeśli jednak zabraknie powodów do kontynuacji wzrostów na giełdach, inwestorzy szybko przypomną sobie o tym, co w maju i czerwcu pchało ich do pozbywania się akcji.

| firmy budowlane | deweloperzy | indeksy (zmiana w proc.) | |||

|---|---|---|---|---|---|

| ABM Solid | 36,3 | Echo Investment | 14,2 | WIG | 7,8 |

| Energopol-Południe | 23,0 | Gant | 13,6 | WIG20 | 9,0 |

| Gastel Żurawie | 12,9 | BBI Development | 10,8 | mWIG40 | 5,2 |

| PA Nova | -4,3 | Atlas Estates | -1,0 | sWIG80 | 6,5 |

| Projprzem | -5,2 | Ronson | -4,7 | WIG-Budownictwo | 6,7 |

| Bipromet | -13,4 | Marvipol | -12,7 | WIG-Deweloperzy | 6,7 |

Znów wyniki

Tradycyjnie od publikacji wstępnych rezultatów Budimeksu rozpoczął się sezon wyników kwartalnych giełdowych spółek budowlanych. Początek był udany, bo osiągnięcia warszawskiej spółki okazały się być znacznie wyższe od oczekiwań analityków. Przychody sięgnęły 1,15 mld zł, tj. o 15 proc. więcej, niż prognozowano. Zysk netto wyniósł 73,3 mln zł i był prawie o połowę wyższy od szacunków analityków.

- Struktura sprzedaży nie została podana, jednakże zakładamy, że wzrost przychodów rok-do-roku jest głównie następstwem wyższych przychodów z działalności deweloperskiej (spółce udało się przekazać znacząco więcej mieszkań niż w II kw. rok temu). Uważamy, że poprawa zysków jest przede wszystkim efektem wyższej sprzedaży i lepszych wyników na pozostałej działalności operacyjnej w porównaniu z II kw. 2009 roku – ocenia Cezary Bernatek, analityk KBC Securities.

Portfel zamówień Budimeksu wynosi obecnie 7,8 mld zł, a firma jest bliska pozyskania kolejnych zleceń o wartości 400 mln zł. Dariusz Blocher, prezes grupy, zapowiedział jednocześnie wypłatę akcjonariuszom 50-70 proc. tegorocznego zysku. Podobnie ma być w przyszłym roku, a plany mogą się zmienić tylko wtedy, jeśli Budimex będzie chciał sfinalizować przejęcie.

Prezes Budimeksu liczy też, że rada nadzorcza do końca roku przegłosuje nową strategię, zakładającą zwiększenie aktywności w obszarze budownictwa energetycznego, infrastruktury kolejowej (tu Budimex rozważa przejęcie PNI, spółki z grupy PKP) i segmencie usług komunalnych, takich jak wywóz śmieci. To strategia analogiczna do tej, którą ma Ferrovial, hiszpański właściciel kontrolnego pakietu akcji Budimeksu.

- Choć erozja marż jest nieunikniona, kluczowe dla Budimeksu będzie to, jak spółka poradzi sobie z ich obroną w przyszłości. Dywersyfikacja przychodów jest krokiem w dobrym kierunku, gdyż pozwala na utrzymanie wysokich przychodów nawet wtedy, gdy wyschnie źródło w segmencie infrastrukturalnym – ocenia Konrad Księżopolski, analityk Wood&Co.

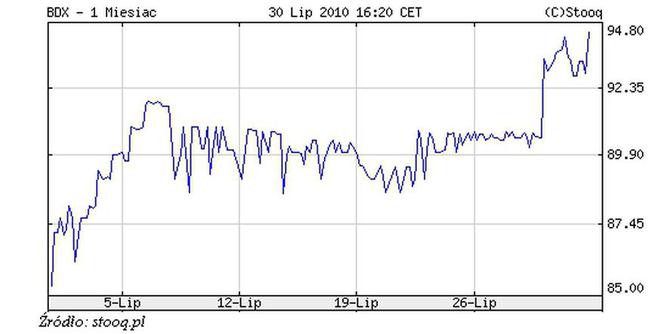

Notowania Budimeksu (cena w zł)

Jak wyglądają prognozy analityków dla pozostałych spółek?

Specjaliści spodziewają się w większości przypadków wzrostu, lub przynajmniej utrzymana poziomu przychodów z analogicznego okresu ubiegłego roku (poza Trakcją Polską, której sprzedaż mogła spaść nawet o połowę), przy jednoczesnym spadku zysków. I to wyraźnym, bo w Trakcji, Hydrobudowie czy Mostostalu Warszawa zarobek ma być o 40-70 proc. niższy, niż w II kw. 2009 r. Tej tendencji oprzeć się mają tylko PBG i Erbud.

| spółka | prognozowane przychody (w mln zł) | zmiana r/r | prognozowany zysk netto (w mln zł) | zmiana r/r |

|---|---|---|---|---|

| Polimex | 1094,6 | -7% | 27,2 | -28% |

| PBG | 715,0 | 19% | 53,3 | 14% |

| Mostostal W. | 650,9 | 4% | 21,1 | -39% |

| HB Polska | 442,3 | 30% | 17,8 | -58% |

| Pol-Aqua | 343,1 | 1% | 3,4 | -12% |

| Erbud | 285,4 | 26% | 13,0 | 19% |

| Elektrobudowa | 185,5 | 2% | 14,5 | -7% |

| Trakcja Polska | 109,0 | -52% | 8,7 | -69% |

| Energomontaż-Południe | 94,2 | 40% | 1,8 | -3% |

Łączą siły

W lipcu Urząd Ochrony Konkurencji i Konsumentów zgodził się na zakup giełdowego Instalu Lublin przez rodzinę Wuczyńskich, kontrolującą spółki Awbud i PWB Awbud. Po podwyższeniu kapitału zakładowego Instalu, nowi właściciele będą mieć 81 proc. akcji giełdowej firmy. Po sfinalizowaniu transakcji powstanie grupa budowlana, świadczącą usługi generalnego wykonawstwa inwestycji, uzupełnione o usługi w zakresie realizacji instalacji przemysłowych, konstrukcji żelbetowych oraz w zakresie produkcji wyrobów betonowych.

i

| lp. | spółka | wartość rynkowa w mln zł |

|---|---|---|

| 1. | PBG | 3290 |

| 2. | Budimex | 2310 |

| 3. | Polimex | 2180 |

| 4. | Mostostal Warszawa | 1360 |

| 5. | Elektrobudowa | 788 |

| 6. | Hydrobudowa Polska | 705 |

| 7. | Trakcja Polska | 685 |

| 8. | Erbud | 642 |

| 9. | Mostostal Zabrze | 567 |

| 10. | Pol-Aqua | 477 |

| 11. | Energomontaż-Pn. | 389 |

| 12. | Ulma | 378 |

| 13. | Energomontaż-Pd. | 289 |

| 14. | Unibep | 275 |

| 15. | Mirbud | 212 |

| 16. | Gastel-Żurawie | 168 |

| 17. | Tesgas | 165 |

| 18. | Naftobudowa | 159 |

| 19. | Instal Kraków | 149 |

| 20. | ABM Solid | 138 |

| 21. | Mostostal Płock | 130 |

| 22. | Prochem | 89 |

| 23. | Mostostal-Export | 88 |

| 24. | Energopol | 86 |

| 25. | Projprzem | 71 |

| 26. | Budopol | 65 |

| 27. | Intakus | 39 |

| 28. | Resbud | 10 |

Przychody podmiotu, który powstanie po konsolidacji Instalu i Awbudu, mają przekraczać 300 mln zł, a jego wartość rynkową na ok. 250 mln zł. Pozwoliłoby to awansować lubelskiej spółce z przedostatniego miejsca pod względem kapitalizacji w giełdowym sektorze budowlanym do mniej więcej środka stawki. Zdecydowanie przewodzi jej PBG, a pozostałe miejsca na podium zajmują Budimex i Polimex-Mostostal. Łączna wartość rynkowa 28 spółek z branży to prawie 16 mld zł.

Także w lipcu Urząd Ochrony Konkurencji i Konsumentów zgodził się na sprzedaż przez Polnord 50 proc. udziałów w spółce celowej Centrum Handlowe Wilanów na rzecz Globe Trade Centra (GTC). Spółki wybudują centrum handlowo-rozrywkowe na 7,5-hektarowej działce, której właścicielem jest Polnord. Całkowity koszt przedsięwzięcia, w tym koszt działki, szacowany jest na 170 mln euro. Otwarcie nowego centrum planowane jest w 2013 roku. Jego wartość po ukończeniu szacowana jest na 250 mln euro.

Pomysł wart 41 mln zł

Miała być emisja akcji o wartości nawet 9 mln zł, idące za tym wielomilionowe zyski, 50 salonów sprzedaży w całej Polsce, budowa drugiego zakładu i rychłe przenosiny na główny parkiet warszawskiej giełdy.

Nic z tego nie wyszło. Dwa lata po debiucie na NewConnect (parkiet giełdowy, przede wszystkim dla małych spółek, rozpoczynających działalność) firma Rocca jest w punkcie wyjścia i szuka sobie miejsca na rynku. Spółka, która była producentem i dystrybutorem ekskluzywnych produktów z kamienia naturalnego, nie wytrzymała próby czasu, a rynek brutalnie zweryfikował jej plany.

Prognozy spółki na lata 2008-2009, przedstawione na początku 2008 r. przy okazji – jak się później okazało nieudanej ze względu na trudną sytuację na rynkach finansowych – prywatnej emisji akcji, z dzisiejszej perspektywy wydają się mirażem. Zakładano, że przychody w 2008 r. wyniosą 16,1 mln zł (wobec 6,3 ml zł w 2007 r.), a zysk netto 3,6 mln zł (wobec 587 tys. zł). W 2009 r. miało być jeszcze lepiej: przychody miały sięgnąć 22 mln zł, a zysk netto 5 mln zł. Tymczasem 2008 r. zakończył się przychodami na poziomie 4 mln zł, a miniony rok – sprzedażą na poziomie zaledwie 923 tys. zł i stratą netto w wysokości 834 tys. zł. Teraz firma koncentruje się na wprowadzeniu na rynek biokominków z obudową z naturalnego kamienia, szykuje się do udziału w targach i szuka silnego dystrybutora, który pomógłby jej rozkręcić biznes.

Jak rynek wycenia te zamiary? Kapitalizacja firmy wynosi 41 mln zł (!), co można tylko tłumaczyć niewielką liczbą akcji, znajdujących się w wolnym obrocie (zaledwie 3 proc.), co sprzyja spekulacyjnym wzrostom i oderwaniu wyceny firmy od rzeczywistości.

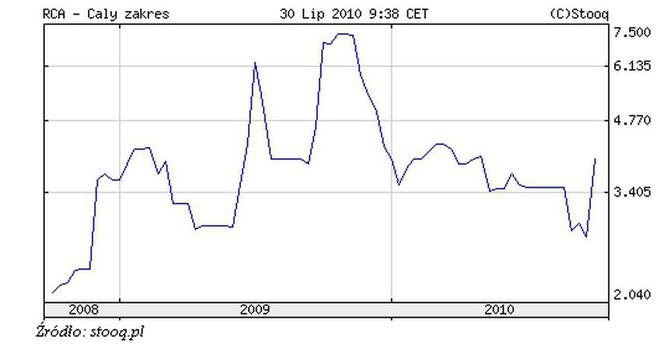

Kurs akcji spółki Rocca (rynek NewConnect)

i