Na nastrojach na rynkach akcji wciąż w największym stopniu ciążą problemy z zadłużeniem niektórych państw strefy euro. Do tego – już na początku czerwca – doszły informacje o fatalnej sytuacji gospodarczej Węgier. To bezpośrednio uderza nie tylko w giełdy, ale też w rynek walutowy. Złoty systematycznie traci nie tylko do dolara, ale też do euro (które z kolei traci na wartości do dolara). Perspektywy na najbliższe tygodnie nie są optymistyczne, bo kolejne próby zapobieżenia drugiej fali kryzysu są przez rynki traktowane z coraz większą rezerwą.

| firmy budowlane | deweloperzy | indeksy (zmiana w proc.) | |||

|---|---|---|---|---|---|

| Budimex | +5,9 | Reinhold | +8,0 | WIG | -4,1 |

| Unibep | +1,9 | PA Nova | +4,2 | WIG20 | -4,5 |

| Ulma | +0,6 | GTC | +2,6 | mWIG40 | -3,0 |

| Gastel Żurawie | -18,1 | Orco Property Group | -15,2 | sWIG80 | -6,5 |

| Pol-Aqua | -20,5 | Dom Development | -15,6 | WIG-Budownictwo | -6,1 |

| Projprzem | -20,7 | Plaza Centers | -21,8 | WIG-Deweloperzy | -4,1 |

| Źródło: GPW | |||||

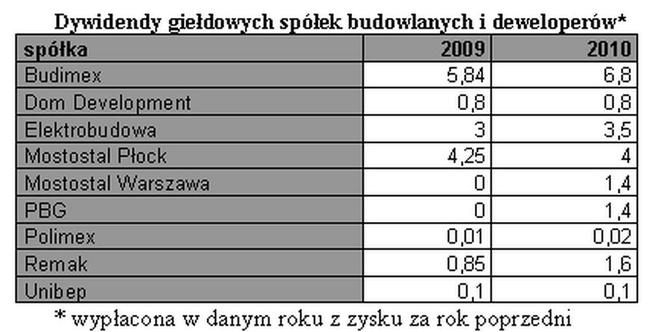

W maju indeks WIG-Budownictwo spadł o 6 proc., a WIG-Dewloerzy o 4,1 proc. W gronie spółek budowlanych przed przeceną najlepiej obroniły się akcje Budimeksu. Nie bez powodu: najpierw (jeszcze pod koniec kwietnia) spółka opublikowała lepsze od oczekiwań wyniki za pierwszy kwartał, a później zarząd poinformował o zarekomendowaniu walnemu zgromadzeniu wysokiej dywidendy. Środki na nią pochodzić będą z ubiegłorocznego zysku, a także części kapitału zapasowego. Na akcję przypadać będzie 6,80 zł, a stopa dywidendy (a więc relacja wysokości premii do kursu akcji) sięgała w dniu ogłoszenia rekomendacji 7 proc. To dwa razy więcej, niż przeciętna dla GPW. W 2009 r. Budimex również wypłacił sporą dywidendę (5,84 zł na akcję). Skąd taka hojność? Gotówki pilnie potrzebuje oddłużający się hiszpański główny akcjonariusz budowlanej firmy – Ferrovial. Jego zadłużenie sześciokrotnie przekracza wartość kapitału własnego. Oba podmioty w ramach konsorcjum wygrały w maju przetarg na przebudowę jednego z pasów startowych na warszawskim lotnisku Okęcie. Nie przeszkodziło to, że trzy lata temu konsorcjum Ferrovialu i Budimeksu w niesławie wyrzucono z budowy Terminalu-2.

Liczyć jak Pol-Aqua

Jedną z najbardziej przecenionych spółek okazała się natomiast Pol-Aqua. Inwestorzy zniechęcili się do firmy po bardzo słabych wynikach za pierwszy kwartał. Skonsolidowana strata netto firmy wyniosła w tym okresie 14 mln zł. Przychody skurczyły się aż o jedną trzecią do 227 mln zł. Zarząd nie chciał wytłumaczyć się ze słabych rezultatów. Jak oceniają je analitycy?

- Wydaje mi się, że słabe wyniki Pol-Aquy to efekt budowania portfela zamówień w okresie gorszym dla spółek budowlanych, czyli w roku 2009. Pol-Aqua trochę się spóźniła z budowaniem portfela, podpisywała duże umowy w czasie gdy trwała już wojna cenowa pomiędzy wykonawcami. Widać, że marże na tych kontraktach są mizerne.Pozostałe spółki jak PBG, czy Polimex budowały swoje portfele w dobrym okresie, czyli w roku 2007, czy w 2008 i te kontrakty są cały czas realizowane. Wprawdzie zima dotknęła wszystkich wykonawców, przez co wyniki branży były osłabione, jednak żadna ze spółek nie pokazała takiej straty, dlatego nie można zwalić wszystkiego na zimę – komentował Adrian Kyrcz, analityk Domu Maklerskiego IDM.

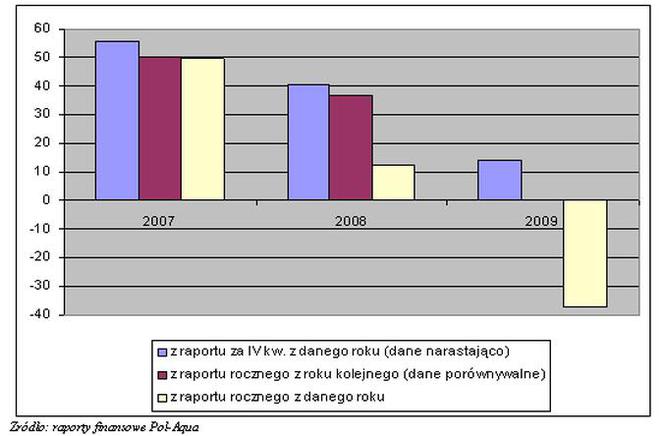

Ale to nie wszystkie wpadki Pol-Aquy. Firma podała też w maju raport roczny za 2009 r. Przedstawiony tam wynik netto (strata w wysokości 37 mln zł) był dużo gorszy od tego, podanego wcześniej w raporcie finansowym za IV kwartał, gdzie w danych sumujących osiągnięcia za cztery kwartały widniał zysk netto w wysokości 14,2 mln zł. Przyczyna korekty to m.in. odpis na nieściągalną wierzytelność. To już nie pierwszy raz, kiedy spółka po czasie obniża wynik, który był wcześniej raportowany. Tak było w każdym (!) ze sprawozdań rocznych za ostatnie trzy lata. Co więcej – niemal zawsze długą listę uwag i tak zgłaszał audytor, badający raport. Nie świadczy to najlepiej o jakości danych finansowych, zawartych w raportach spółki.

Wynik netto Pol-Aquy w kolejnych raportach (dane w mln zł)

i

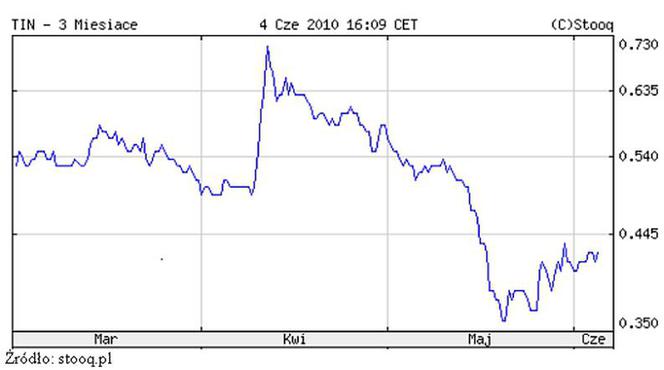

Trion w tarapatach

Poważne problemy z wynikami finansowymi ma też Trion, grupa kapitałowa, zajmująca się produkcją stolarki budowlanej, a także świadcząca usługi transportu i logistyki (TSL). W 2009 r. firma miała 63 mln zł straty netto, w pierwszym kwartale tego roku – 11 mln zł. Zakłady produkujące m.in. okna i drzwi wykorzystują zaledwie ułamek mocy produkcyjnych. Nierentowny jest też dział TSL. W maju kurs spółki spadł o 30 proc., bo okazało się, że spółka ma problem z regulowaniem zobowiązań. Doszło do zmiany prezesa, który zaczął od ogłoszenia planu przeprowadzenia ratunkowej emisji obligacji lub akcji. Trion ma też przejść głęboką restrukturyzację. Stawia na produkcję i dostawę komponentów dla energii zielonej.

Kurs Trionu (w zł)

i

Wyniki nie zachwyciły

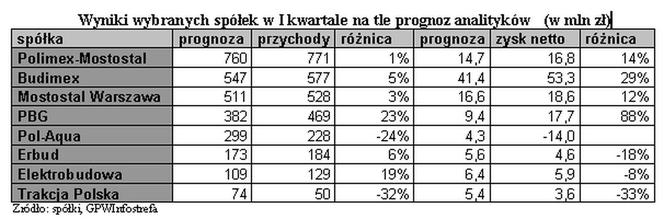

Opublikowane w maju wyniki giełdowych spółek budowlanych były generalnie słabsze, niż rok wcześniej. Według obliczeń analityków Ipopemy Securities, 20 największych giełdowych firm z sektora zanotowało w sumie w pierwszym kwartale o 5 proc. niższe przychody, niż w analogicznym okresie ubiegłego roku. Cały rynek (według danych GUS) skurczył się natomiast o 15 proc. Spadek cen robót budowlanych znalazł odbicie w poziomie marż: marża zysku brutto na sprzedaży stopniała do przeciętnie 10,5 proc. To najmniej na przestrzeni ostatnich dwóch lat. Rentowność netto (2,8 proc.) okazała się być natomiast najniższa od 2006 r.

Z dziewięciu spółek, dla których analitycy przygotowali prognozy, na poziomie przychodów oczekiwania istotnie (a więc przynajmniej o 10 proc.) pobiły tylko Elektrobudowa i PBG. Mocno rozczarowały natomiast Pol-Aqua i Trakcja Polska. Dwie ostatnie firmy miały też zdecydowanie gorszy wynik netto, niż przewidywali specjaliści. Na pochwały zasłużyły za to PBG i Budimex.

i

Jak na początku roku wypadli deweloperzy?

Według obliczeń analityków Home Broker, łączne przychody największych ośmiu giełdowych spółek z sektora skurczyły się na początku roku o 22 proc., a zysk netto o 58 proc. Słabo wypadły przede wszystkim Dom Development i Gant Development, stosunkowo lepiej – LC Corp i JW Construction.

i

Kto sypnie groszem

Spółki kończą rozliczanie ubiegłego roku. Maj i czerwiec to tradycyjnie czas decyzji walnych zgromadzeń akcjonariuszy o tym, jak spożytkować zyski z poprzedniego okresu. Tym razem dziewięć spółek z sektora postanowiło wypłacić dywidendę, z czego aż sześć w kwocie wyższej, niż rok wcześniej. Mniejszą premię wypłacił tylko Mostostal Płock, taką samą – Dom Development i Unibep.

i