Faktoring : sposób na utrzymanie płynności finansowej. W budownictwie dyskontowanie wierzytelności

Już co dziesiąty przedsiębiorca korzysta z faktoringu – podaje Europejski Fundusz Leasingowy (EFL). Po faktoring, który zabezpiecza przed utratą płynności finansowej, najczęściej sięgają firmy przemysłowe i budowlane. W budownictwie powinno się raczej mówić o dyskontowaniu wierzytelności niż o faktoringu. Dlaczego?

– Faktoring, obok kredytu bankowego, powoli staje się jedną z podstawowych form pozyskania środków finansowych w przedsiębiorstwach. Ponadto zabezpiecza je przed ryzykiem braku spłaty od odbiorców i utratą płynności finansowej – mówi Stanisław Atanasow prezes spółki Eurofactor Polska.

Z badań EFL („Barometr EFL”) wynika, że w II kwartale 2017 r. z usług firm faktoringowych korzystało 9,9% przedsiębiorców, podczas gdy w I kw. tego roku taką deklarację złożyło 7,3%, a w ostatnim kwartale 2016 r. - 6,4%. Po faktoring najczęściej sięgają firmy średnie. W firmach zatrudniających od 50 do 249 pracowników nadal dominują środki własne (89,2%), kredytem posiłkuje się 54% przedsiębiorców, leaisngiem niemal 72%, a po faktoring sięga aż 25,8% firm. Dodajmy, że w pierwszym półroczu 2017 r. rynek usług faktoringowych zanotował 13,6% wzrost w porównaniu do analogicznego okresu ubiegłego roku. Zrzeszone w Polskim Związku Faktorów (PZL) firmy, w pierwszym półroczu 2017 r. sfinansowały blisko 4 mln faktur na łączną kwotę 83,6 mld zł. Z usług faktoringowych w tym okresie skorzystało 8,1 tys. klientów.

Faktoring - gdy bank odmówi kredytu

Dyrektor departamentu produktów dla firm w Expander Advisors Monika Mojzesowicz zwraca uwagę, że ryzyko nieterminowych płatności jest w naszym kraju bardzo wysokie. Potwierdza to międzynarodowa wywiadownia Bisnode - w 2016 r. w terminie płacona była mniej niż połowa faktur, a co ósma była przeterminowana o ponad 120 dni. Z kolei z analizy baz Rejestru Dłużników BIG InfoMonitor oraz Biura Informacji Kredytowej (BIK) wynika, że budownictwo jest jedną z tych branż, w których łatwo jest trafić na niesolidną płatniczo firmę. Problemów swoim kontrahentom oraz kredytodawcom przysparza bowiem co 19. firma zajmująca się pracami budowlanymi. Zaległe zobowiązania przekraczają już kwotę 3,8 mld zł.

– Co może zrobić przedsiębiorca, żeby ratować płynność finansową swojej firmy? Może udać się do banku i wnioskować o kredyt obrotowy, ale nie dostanie go, jeśli nie ma zdolności kredytowej. A tak jest w przypadku przedsiębiorstwa, które dotyka problem opóźnień w płatnościach za dostarczone produkty i usługi – mówi Monika Mojzesowicz. Według niej, najlepszym rozwiązaniem w takiej sytuacji jest skorzystanie z faktoringu.

Faktoring – co to takiego?

Ekspertka z Expander Advisors wyjaśnia, że faktoring polega na wykupieniu przez instytucję finansową faktur, wystawionych przez przedsiębiorstwo. To usługa poprawiającą płynność finansową firmy i dlatego jest przeznaczona dla klientów zainteresowanych uzyskaniem zapłaty za towary i usługi bez czekania na termin płatności, który zazwyczaj wynosi od 30 do 90 dni.

– Po podpisaniu umowy z faktorem, należy przesłać mu niezapłacone przez naszych kontrahentów lub klientów faktury, na podstawie których zostaje wypłacone 80-90% zaległej kwoty, co z pewnością zagwarantuje dalsze, niezachwiane funkcjonowanie naszej firmy – tłumaczy Monika Mojzesowicz. I dodaje, że spłata uzyskanej „pożyczki” następuje po przelaniu przez dłużnika środków na konto faktora (konto widnieje na fakturze), który także przelewa nam (faktorantowi) pozostałą część środków, czyli spłaca pozostały dług.

– Dla firmy najważniejszą korzyścią jest utrzymanie płynności finansowej, a co za tym idzie, zmniejszenie ryzyka bankructwa. Dodatkowym atutem jest zwiększenie ściągalności należności poprzez działanie faktora – zachwala Mojzesowicz. Podkreśla jednak, że, aby skorzystać z usługi faktoringowej banku, nie można figurować w bazie, np. Rejestru Dłużników BIG InfoMonitor BIG. Innymi słowy, firma, która chce skorzystać ze wsparcia faktoringu w przeszłości, obecnie nie może zalegać ze spłatą zobowiązań finansowych. Ponadto trzeba przedstawić bankowi zaświadczenia o regularnym opłacaniu składek na ubezpieczenia społeczne, itp. Firma, którą bank odprawi z kwitkiem, może spróbować u faktora pozabankowego. Takie firmy działają podobnie jak banki, z tą różnicą, że wszelakie negatywne informacje o firmie, które mogą widnieć we wspomnianych bazach, nie dyskwalifikują przedsiębiorcy i ten może skorzystać ze wsparcia faktoringu.

Faktoring w budownictwie

– W przypadku branży budowlanej, powinno się raczej mówić o dyskontowaniu wierzytelności niż o faktoringu. Specyfiką tej branży jest bowiem mała powtarzalność usług. Poza tym poszczególne faktury oddają tylko część całej wartości inwestycji. Jest to związane z realizacją kolejnych jej etapów, zatrzymywaniem licznych kaucji, potrąceniami za różne zdarzenia, np. opóźnienia, wadliwe wykonanie robót itp. – mówi Monika Mojzesowicz. I dodaje, że liczba zdarzeń, które mogą obniżyć wartość nabytej i sfinansowanej wierzytelności jest w tej branży wyjątkowo obszerna.

– Dlatego, kiedy klient trafia do nas z finansowaniem transakcji budowlanej, to oprócz uzyskania samego wsparcia finansowego, otrzymuje też pomoc i cały pakiet usług dodatkowych. O ich wartości najczęściej przekonuje się dopiero w trakcie procesu przyznania finansowania lub w przypadku wystąpienia kryzysowego scenariusza z płatnikiem – komentuje Grzegorz Pardela z zarządu Pragma Faktoring. Firmom, które chciałyby skorzystać z usługi faktoringu, radzi, aby znalazły faktora, który w pierwszej kolejności dokona rzetelnej ekspertyzy danego kontraktu czy umowy, a koszt takiej pomocy ujmie w cenie usługi faktoringowej.

– W opinii prawnej otrzymamy czytelne wskazówki na temat tego, czy umowa, którą zawarliśmy ze swoim kontrahentem o świadczeniu usług budowlanych w precyzyjny sposób opisuje poszczególne obszary współpracy, np. terminy i warunki odbioru poszczególnych etapów realizacji projektu, tryb zgłaszania reklamacji, wartość kaucji. Należą do nich także zasady określające zgłoszenie podwykonawcy do inwestora, oraz te określające rozliczenia pomiędzy członkami konsorcjum, jeśli w takiej konfiguracji realizowana jest inwestycja, okoliczności i wysokość naliczania ewentualnych kar czy wreszcie samo udokumentowanie wierzytelności. W oparciu o taką opinię przygotowuje się następnie odpowiednie dokumenty, które doprecyzowują wyżej wymienione obszary, zawężające pole do ewentualnych sporów i chronią interesy klienta, który decyduje się na usługę faktoringu – opowiada Grzegorz Pardela.

Kolejny krok to weryfikacja biznesowa kontraktu – badanie całej ścieżki, od inwestora, przez generalnego wykonawcę, aż do podwykonawców, ich kondycji finansowej i zdolności do spłaty zobowiązań, w tym zobowiązań regresowych czy warunków rozliczeń pomiędzy członkami konsorcjum. Dopiero tak przygotowana transakcja daje pewność, że cały proces faktoringu przebiegnie sprawnie i bez zbędnych komplikacji. W przypadku, kiedy jednak dochodzi do opóźnień w zapłacie, dzięki posiadaniu właściwie udokumentowanej transakcji, uzyskanie należności nie będzie trudne. Pomoże w tym, także znalezienie odpowiedniego faktora, np. firmy, która ma własną spółkę windykacyjną.

Faktoring samorządowy

Monika Mojzesowicz zwraca uwagę, że wiele firm zajmujących się kwestią finansowania przedsiębiorstw proponuje swoim klientom z branży budowlanej także usługę faktoringu samorządowego. Jest ona skierowana do przedsiębiorców realizujących kontrakty na zlecenie samorządów, czyli gmin, powiatów, czy województw. Skorzystanie z tego rozwiązania pozwala na szybkie pozyskanie środków pieniężnych pod wierzytelności, których płatnikiem jest samorząd. Opinia na jego temat jest wyznacznikiem udzielenia finansowania.

– W praktyce to oznacza, że jeśli np. gmina ma dobrą opinię dotyczącą wypłacalności, to firma realizująca dla niej kontrakt, nie musi przedstawiać dokumentów finansowych, aby uzyskać pieniądze od faktora – wyjaśnia Mojzesowicz. – Klient, który zdecyduje się na usługę faktoringu, nie posiadając pełnej kwoty na realizację kontraktu, który został zlecony przez jednostkę samorządu terytorialnego, uzyskuje dostęp do środków na realizację projektu i przy tym nie ma liczonej zdolności kredytowej. Jest to ewenementem na rynku. Przedsiębiorca po udokumentowaniu bezsporności wierzytelności uzyskuje równowartość wystawionych faktur.

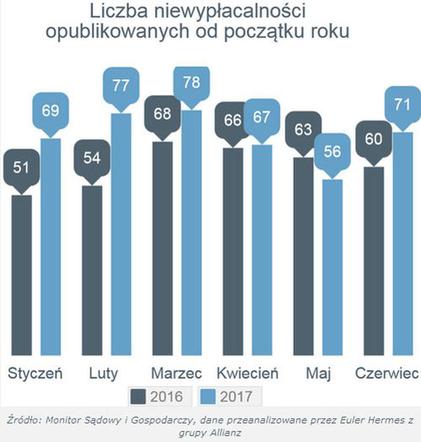

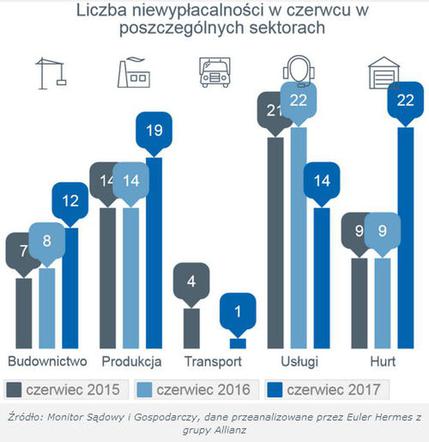

Budownictwo notuje wzrost niewypłacalności

– Rynek budowlany nie odzyskał wartości i przepływów finansowych jakie były na nim chociażby 2 lata temu – powiedział agencji eNewsroom.pl Grzegorz Błachnio, analityk i communication manager Euler Hermes. – Poprawa odbywa się głównie kosztem kredytodawców, dostawców materiałów oraz producentów, którzy zwiększyli sprzedaż oczekując na szybki wzrost rynku. Jak na razie rośnie on głównie w sferze rozpisywanych oraz podpisywanych przetargów, a nie rzeczywistego dopływu gotówki na rynek. Stąd większa liczba upadłości firm budowlanych o regionalnej skali działalności od kilkunastu do kilkudziesięciu milionów złotych, które ze swoich lokalnych nisz są wybierane przez największe firmy budowlane. Jedynie duża skala działalności pozwala zdobywać lokalne i intratne kontrakty, a także odnotować kilkuprocentowy wzrost obrotów.